Кажется, мы в шаге от пропасти, — финансист Эли Аяш

Автор книги "Пустой лебедь" рассказал Фокусу о человеке из будущего Дональде Трампе, неизбежности кризиса и собственной философии мирового рынка

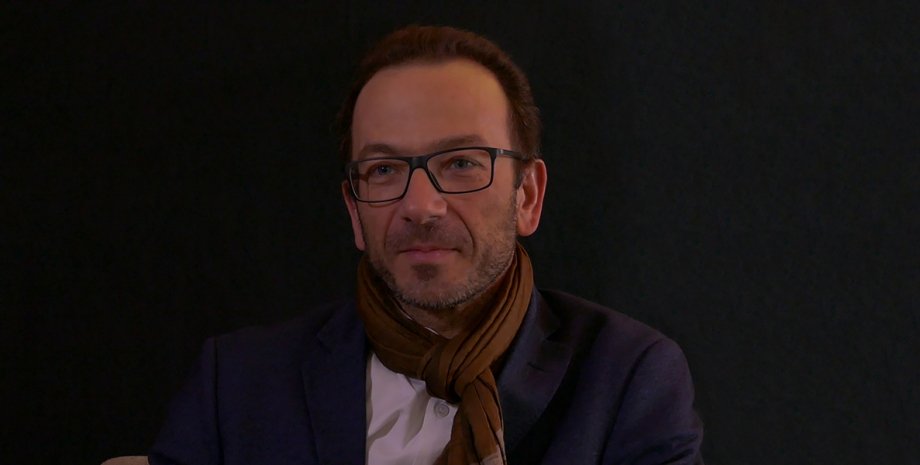

КТО ОН

французский финансист, философ, сооснователь и руководитель компании "ITO33", создающей программное обеспечение для банкиров и трейдеров

ПОЧЕМУ ОН

его книгу "Пустой лебедь. Конец вероятности" называют лучшим ответом на бестселлер "Черный лебедь" НасимаТелеба

Новый способ мышления

Вы человек суеверный?

— Да, очень.

Ваша трейдерская карьера началась 19 октября 1987 года, в печально известный "черный понедельник", крах торговли на мировых рынках. Не показалось ли вам тогда, что вы выбрали не свою стезю? Не увидели ли вы в этом плохой знак?

— Вероятно, плохой знак действительно был, потому что я вляпался в это навечно (улыбается). На самом деле у меня тогда сложилось впечатление, что для рынка подобные происшествия — рутина. Я даже спросил босса о том, всегда ли здесь творится такое безумие.

В прошлом году ноябрьская новость о победе Трампа немедленно сказалась на мировых биржах. Следует ли ожидать каких-то радикальных перемен теперь, после его инаугурации?

— Мы оказались в интересной ситуации. Почти все предсказания оказались ошибочными. Известно ли вам, сколько институтов и экспертов не сумели предвидеть ни Brexit, ни победу Трампа? То, что мы имеем — уже событие, по крайней мере в головах тех, кто анализирует новейшую историю.

За тем, что происходит, стоит абсолютно новый способ мышления. В кругу моих друзей-философов кто-то отметил, что Трамп — существо из будущего. Нам же не с кем его сравнивать! Что угодно может произойти. Мы можем оказаться свидетелями новой эры, той, в которой новая фигура влияет на ситуацию не только в политике, но и в экономике.

Что касается рынка, он всегда оценивает события заранее. Возможно, перемены, которые мы наблюдали в ноябре, и были той реакцией, которой сейчас опасаются люди. Да, рынки начали падать, но затем они сразу же поднялись.

Ле Пен, одну из французских кандидатов в президенты, Bloomberg назвал французской версией Дональда Трампа, чья победа на выборах нанесет ЕС смертельную рану. С вашей точки зрения, это преувеличение или один из реальных вариантов развития событий?

"Новый кризис неизбежен. И говорить об этом банально: взгляните на историю, она соткана из кризисов, войн и скачков"

— Надеюсь, этого не произойдет. Кроме того, не думаю, что у Трампа и Ле Пен есть что-то общее. Разные страны, разные люди. Вероятно, агентство, которое вы цитируете, сочло мышление этих двух политиков экстремистским. Говорят, Ле Пен хочет, чтобы Франция покинула ЕС. Я не эксперт, поэтому не буду разбирать этот вопрос.

Как избиратель, я в первую очередь обращаю внимание на то, как выглядит кандидат — как личность и политик. В кресле президента Франции мне нужен кто-то, кому хватит харизмы для международного уровня.

Можете недолюбливать Трампа, он может казаться вам абсолютно не от мира сего, но мы должны признать: появившись в эфире, он полностью завладевает вниманием зрителей. Вряд ли у Ле Пен получилось бы так же органично смотреться на международных экранах.

Трамп, должно быть, многим не нравится, однако прислушайтесь — сейчас все только о нем и говорят. Не думаю, что весь мир заговорит о Ле Пен, если ее выберут. Вот почему она несопоставима с Трампом.

Новая волна кризиса

Вам, как руководителю и сооснователю компании, создающей програмное обеспечение для банкиров и трейдеров, наверняка известно о настроениях ваших партнеров и клиентов. Как они реагируют на последние мировые события? Предвидят ли новый кризис?

— Все мы в большей или меньшей степени убеждены в том, что кризис еще не закончился. Что-то большое — вроде коллапса всей банковской системы — вполне может произойти.

Кризис 2008-го так и не был решен правильным, с нашей точки зрения, путем. Допечатав денег, правительство спасло несколько крупных банков, которые должны были обанкротиться. Это не есть хорошо, с точки зрения рынка. Если на рынке вы теряете, вы должны принять потерю и двигаться дальше. Складывается впечатление, что в этом случае потери были слишком колоссальными, их отказались принять и припрятали. Если это так, еще одного краха не миновать.

Полагаясь на свои знания, опыт и интуицию, можете ли предположить, когда нахлынет следующая волна кризиса?

— Возможно, уже в следующем году. Я стараюсь быть очень точным. Ведь если я прав, стану героем, не так ли? (Смеется.)

Одна из нынешних проблем — процентные ставки. Нам кажется, они такие низкие, что больше ничего не может приключиться. Задумайтесь: из-за того, что процентные ставки столь низки, процесс выдачи кредитов или облигаций становится практически безболезненным. Но как только процентные ставки вновь начнут подниматься, пусть даже на дюйм, вся система может взлететь в воздух. По этой причине, согласно нашему анализу, те, кто пытается инвестировать в рынок, больше не могут зарабатывать простым путем, вкладываясь в облигации.

"Трамп, должно быть, многим не нравится, однако прислушайтесь — сейчас все только о нем и говорят. Не думаю, что весь мир заговорит о Ле Пен, если ее выберут. Вот почему она несопоставима с Трампом"

По факту этим людям остается разве что продавать опционы (права на куплю или продажу определенного актива в будущем. — Фокус), чтобы собрать взносы. Возможно, именно попытки продать безденежные опционы, чтобы получить прибыль здесь и сейчас, являются причиной столь низкой волатильности (колебания цены на ценную бумагу или индекс. — Фокус). Это очень плохо.

Если так будет продолжаться и дальше, мы снова получим коллапс. Волатильность на рынке должна быть последовательной; то, что мы сегодня наблюдаем, нездорово. Кажется, мы в шаге от пропасти.

Новый кризис неизбежен?

— Да. И говорить об этом банально: взгляните на историю, она соткана из кризисов, войн и скачков. Что касается рынка, повторюсь: волатильность низкая, и это необычно. Тем не менее у нас был резкий скачок пару лет назад. И специалисты до сих пор не знают, чем его объяснить, если не тем, что алгоритм взбесился.

И хотя я не считаю, что алгоритмы способны управлять рынком, их становится все больше и больше. Вы не можете сдерживать их разработку. Если у вас есть технология для разработки алгоритмов, вы будете их разрабатывать. К примеру, Google будет создавать все больше и больше алгоритмов для обработки огромных массивов информации. Но это, к несчастью, означает, что мы не можем избежать внезапных резких скачков. Они станут нашей реальностью.

Разные лебеди

Американскому промышленнику Генри Форду приписывают слова "Когда я не могу управлять событиями, я предоставляю им самим управлять собой". Насколько применимы эти слова к вашей жизненной философии?

— И применимы, и нет. Конечно, вы не можете контролировать событие — это первое, что я пытаюсь утверждать. Вы никак не сможете пропустить событие через систему прогноза или применить к нему вероятность. Событие — это всегда что-то радикально новое и переменчивое.

Тем не менее рынок, особенно для трейдера, — это некая форма, позволяющая контактировать с событием, но не через прогнозы, а через нечто другое, то, что мне до сих пор сложно выразить словами. Возможно, ни один человек еще не думал об этом с философской точки зрения.

Все, конечно же, имеют какое-то представление о том, что такое торги на бирже. Однако их философия и метафизика до сих пор не анализировались как следует. В событии нужно участвовать — в буквальном смысле этого слова. Торговля — одна из возможностей, а творчество, возможно, — вторая. Ведь связь писателей с каким-то событием может быть столь же сильна, сколь слаба она у тех, кто сидит, сложа руки, и ждет, когда же исполнятся предсказания и прогнозы.

Эли Аяш: "Я согласен с тем, что событие "черный лебедь" — это нечто по-настоящему непредсказуемое. Однако я призываю не называть его "маловероятным", потому что вероятность тут ни при чем. Оно не принадлежит ни к черным, ни к белым; это другой вид"

В бестселлере "Черный лебедь" Насим Талеб делит различные события, с которыми сталкиваются экономисты и неэкономисты, на птиц, называя неважные события белыми лебедями, а значительные — черными. В его понимании события изначально имеют позитивный или негативный окрас, и человек на это не влияет, он может лишь вовремя распознать цвет. Появление на свет вашего "Пустого лебедя" свидетельствует о том, что вы с этой теорией не согласны.

— Я попытался сделать следующий шаг. Как вы помните, белый лебедь — это когда событие или вещь соответствует вашей теории или модели. Поэтому нет никакого чуда в том, что все сработало. А черный лебедь, согласно Талебу, — это когда вы не видите, что мир от вас прячет. Я говорю: "А давайте не будем останавливаться, давайте посмотрим на бесцветное событие и начнем искать разные способы того, как иметь дело с ним".

Я согласен с тем, что событие "черный лебедь" — это нечто по-настоящему непредсказуемое. Однако я призываю не называть его "маловероятным", потому что вероятность тут ни при чем. Оно не принадлежит ни к черным, ни к белым; это другой вид. Я назвал его "пустым" — ведь это то, что можно заполнить, но не цветом или прогнозом. Мне нравится слово "пустой", оно пришло из писательства. Когда вы пишете — вы заполняете пустоты.

Такие события радикально новы, настолько, что приводят в движение целый мир. Действовать по отношению к ним нужно не ориентируясь на прогнозы или вероятность.

Приведите пример.

— На рынке важно, чтобы трейдер находился на торговой площадке, был частью того, что происходит. Нельзя сидеть в кресле и прорицать, что может случиться. Вы должны быть лично задействованы в происходящем.

Представьте, что вы играете в баскетбол или серфите на волне. Ни одна теория вам не поможет. Вы должны участвовать — не только мыслями, но и телом. Так вы становитесь частью события. Даже дети понимают: когда играешь, нужно следовать своим инстинктам, действовать согласно быстро чередующимся событиям. Это не поможет вам предсказать, что произойдет дальше, но у вас будет возможность лететь, как птица, со скоростью разворачивающихся событий.

"Рынок открыт не для всех. Однако достаточно попасть туда, и вам уже не нужно быть сверхталантливым, достаточно проявлять сообразительность, чтобы понимать, что происходит вокруг"

Многие люди беспокоятся о том, что алгоритмы завладеют рынком. Для торговли акциями вы действительно можете использовать алгоритм. Однако рынок — это не только акции, но и деривативы. Человек, присутствующий там, на торговой площадке или на экране, должен принимать решение самостоятельно, его нельзя заменить машиной. Рынок слишком непредсказуем и массивен, чтобы доверить его компьютеру.

Кроме того, если углубиться, по своей сути рынок деривативов — противоречие теории вероятности. К примеру, теория вероятности скажет вам, что лишь определенные акции могут продаваться, а дериватив, производный финансовый инструмент, который записан за этими акциями, не важен, так как у него нет своего рынка. На самом деле рынок деривативов существует — значит, вы получаете противоречие упомянутой теории.

Как проще всего объяснить термин "дериватив"?

— Нарисуйте в уме фондовую биржу. На бирже цены фондового индекса и цены на акции ведут себя непредсказуемо. У вас тут же появляется вопрос: насколько они непредсказуемы? Каковы статистические данные поведения этой цены за какой-то промежуток времени? Будет ли эволюция цен волатильной и насколько?

Как только вы сталкиваетесь с чем-то переменчивым и начинаете спрашивать, как измерить эту переменчивость в будущем, вы задействуете статистику и статистические параметры — такие как среднестатистический тренд направления цены или его дисперсии. Любые статистические данные или любое измерение хаотичности может быть записано деривативом, финансовой производной, и этим можно торговать.

Рынок деривативов — это тот случай, когда вместо того, чтобы просить статиста предсказать вам размах колебаний цен на акции, вы сразу же идете и вступаете в торг за волатильный своп. Его цена предоставит вам статистические данные, которые вас интересовали, немедленно. Этот рынок сразу же выдает вам всю статистику, которую в противном случае вам бы пришлось получать из анализа временных рядов.

В учебниках, как правило, пишут о колл-опционах и пут-опционах, которые являются самыми распространенными деривативами. Колл-опцион дает вам право приобрести акцию в будущем по определенной цене, а пут-опцион дает право продать ее по определенной цене в будущем. Исторически это самые ранние деривативы. А самый понятный дериватив — вариационный своп, который измеряет для вас отклонение цены акции.

"Рынок прост"

Альберт Эйнштейн как-то пошутил о том, что с тех пор, как за теорию относительности принялись математики, сам он перестал ее понимать. Большинство людей продолжают считать, что математика — исключительно для узкого круга людей, вроде экономистов и трейдеров. Так ли это?

— В финансах много математики, потому что здесь есть деривативы. Моя компания специализируется на построении алгоритмов для вычисления значения и чувствительности сложных деривативов. Однако вся моя философия, наоборот, пытается показать, что рынок — это просто, а не сложно. Все, что важно для рынка, — это поднимется цена или опустится. Нет ничего, что сказало бы вам о реальной стоимости, единственное, что у вас есть — цена, и она зависит от трейдеров.

"Лучшие трейдеры оказались людьми, исключенными из школы, когда им было по пятнадцать. Они не были гениальными математиками, но, тем не менее, торговали деривативами гораздо мудрее и эффективнее, чем люди вроде меня"

Ипотечный кризис произошел, мне кажется, потому что деривативы были настолько сложными, что никто не торговал ими, только банки оценивали их с помощью очень мудреных формул. Видимо, формулы были неправильными.

Но если бы обеспеченными долговыми обязательствами на площадке торговали каждый день, они ежедневно становились бы ликвидными. Затем превратились бы в актив, и не было бы никакого кризиса.

Рынок прост. Единственное, о чем вам следует помнить, — как только вы начинаете чем-то торговать на рынке, его цены начнут непредвиденно подниматься и падать, на него можно оформить дериватив, и дериватив на дериватив.

Вся сложность, кажется, состоит в том, что много деривативов продаются в один и тот же момент. Как по мне, в этом нет ничего сверхъестественного. Все должно участвовать в торгах, у всего должна быть цена, и эту цену определяет рынок.

Пройдя короткий курс, обычные люди тоже смогли бы заниматься финансами?

— На самом деле нет. Я говорю, что финансы — это просто, оглядываясь на свой десятилетний трейдерский стаж. Единственное место для трейдера — лично присутствовать там, где проходят торги. Вы не можете считать себя настоящим трейдером, сидя дома и покупая с помощью какого-то посредника.

К сожалению, человек с улицы не может лично участвовать во всем. Только маркетмэйкеры могут это, и с их помощью вы можете случайно зарабатывать или терять деньги. А вот те, кто варится в этой сфере, могут получать прибыль непрерывно. Как бывший участник фондового рынка, я знаю о чем говорю.

Рынок открыт не для всех. Однако достаточно попасть туда, и вам уже не нужно быть сверхталантливым, достаточно проявлять сообразительность, чтобы понимать, что происходит вокруг.

Лучшие трейдеры, которых я когда-либо встречал в своей жизни, оказались людьми, исключенными из школы, когда им было по пятнадцать. Они не были гениальными математиками, но, тем не менее, торговали деривативами гораздо мудрее и эффективнее, чем люди вроде меня, изучавшие до этого математику и физику. Да, они поняли природу деривативов и цен, однако деньги зарабатывали благодаря тому, что научились раньше других догадываться о том, поднимется или упадет цена. Для этого они, возможно, просто наблюдали за тем, что делают другие — на то время около 50 трейдеров стояли на торговой площадке. Они следили за действиями оппонентов — покупают те или продают — и пытались сделать то же самое быстрее.

Под знаменем Жиля Делеза

Однажды вы сказали: "У рынка природа книги, и рынок пишет будущее". Означает ли это, что финансисты — единственная группа людей, которым принадлежит право формировать будущее?

— Будущее человечества — нет. Оно слишком непредсказуемо, что быть спрогнозированным, слишком материально и массивно. Я говорю о будущем деривативов и алгоритмической точке зрения. Деривативы открывают будущее. Возьмите, к примеру, фондовый индекс S&P 500. Люди могут только догадываться о его состоянии и поведении. Они будут применять алгоритмы, чтобы спрогнозировать их. Единственное, что их интересует — вверх он пойдет или вниз. Для этого вам нужно учесть около 8 тыс. сделок, запросов и предложений, которыми торгуют одновременно! Из-за них действие происходит уже не исключительно во времени, но и в пространстве.

У вас есть цифры по этим сделкам. Если каждая сделка — это страница, то торговля в целом, как книга. Вам нужно прочесть всю книгу, а не концентрироваться на одной строчке. Вот почему я утверждаю, что будущее скорее пишется, чем прогнозируется.

Ваша книга неожиданно нашла отклик не только в узких кругах профессионалов. В чем ее секрет?

— Очень толстая книга получилась, не так ли? В ней использовано много ресурсов, не связанных с деривативами и рынком, к примеру, я часто упоминаю разных философов, в том числе Жиля Делеза.

Если говорить о читателях-художниках, думаю, что это финансовый кризис или скорее новости об ипотечном и финансовом кризисе подтолкнули их впервые обратить внимание на финансы и рынок деривативов. В них проснулся интерес независимо друг от друга искать информацию о деривативах и других непонятных им вещах. Наверное, когда они занялись поиском литературы на эту тему, моя книга, которая, как ни странно, много говорит о философии, в том числе популярного среди них Жиля Делеза, — стала для них неким мостом. Возможно, они читали ее совершенно под иным, нетехническим углом.

А четвертую главу, в которой я говорю о Пьере Менаре, персонаже Хорхе Борхеса, один из моих творческих читателей даже отредактировал — превратил в пьесу.

Если верить "Пустому лебедю", не только финансисты, но и каждый читатель должен воспринимать мир не как наблюдатель, а как активный участник действительности. Сами придерживаетесь этой формулы?

— Да. К примеру, если я вижу кого-то, с кем хотел бы переговорить, не колеблясь, подхожу и вступаю в диалог. Кроме того, я большой сторонник здорового образа жизни. Теперь, когда у меня есть больше свободного времени, я посвящаю его своему здоровью, занимаюсь спортом.

И, конечно же, я практикуюсь как писатель. Не могу начать день, не написав страницу-две об общих вещах — для себя. Писательство — очень материальная практика. Это то, что вы делаете своей рукой, не мозгами. Чтобы быть задействованным в день и время, мне нужно писать. И это отличается от простого наблюдения за происходящим на расстоянии.

Даже если думаешь о себе — например, пишешь о том, что влюбился в кого-то, — это больше похоже на действие, чем на размышление. К тому же некоторые мысли, самые замечательные из них, проявляются только на письме.

- Читайте также: Следующий финансовый кризис уже надвигается, — Нассим Талеб

Как получилось так, что вы заинтересовались и инженерией, и философией?

— Мне повезло. В школе инженерии мы немного изучали философию. Там я впервые узнал о философии науки и о том, зачем она нужна. Более того, я узнал о существовании вопросов, на которые у нас нет ответов: к примеру, откуда берется гравитация, что такое материя и время. Каждый раз, когда вы сталкиваетесь с теорией, вы сталкиваетесь с еще большим количеством сомнений и местом для еще одной теории.

Я учился на физика-инженера, а затем занялся финансами, случайно. Подвернулась возможность попробовать себя в финансах, я ею воспользовался. В этой области на тот момент не было никакой философии. Ее отчасти нет и сейчас: вам наверняка известно, что философии Блэка-Шоулза, основной формуле, управляющей деривативами, до сих пор не было посвящено ни единой книги. Я попытался изменить ситуацию, посвятив ей The Medium of Contingency ("Среда непредвиденного". — Фокус), свою новую книгу.

Соединить философию, свою страсть, с работой — настоящее везение. Эта область никем не тронута, и конкурентов у меня нет.