Гривне — 27 лет. Взлеты и падения курса национальной валюты с 1996 года по сей день

В этом году исполняется 32 года с момента провозглашения Независимости Украины, а вот национальной валюте — гривне — 27 лет. Фокус исследовал, что происходило с курсом гривны в течение этих лет, имеет ли гривна перспективы укрепиться или же ее курс уже в следующем году преодолеет отметку 40 грн/доллар.

Национальная валюта Украины за прошедшие годы пережила не один кризис, однако самые значительные сложности курса эксперты связывают с Россией, которая уже дважды за последние 9 лет осуществила масштабные вооруженные нападения на Украину с целью реализации своей захватнической политики. Самые существенные колебания курса гривны состоялись в 2014 и 2022 годах — именно под влиянием вторжения РФ и негативных экономических последствий, с этим связанных. Фокус вспомнил все важнейшие этапы для украинской национальной валюты и спросил у экономистов, как может в дальнейшем меняться курс гривны и прогнозируется ли вскоре изменение фиксированного официального курса НБУ.

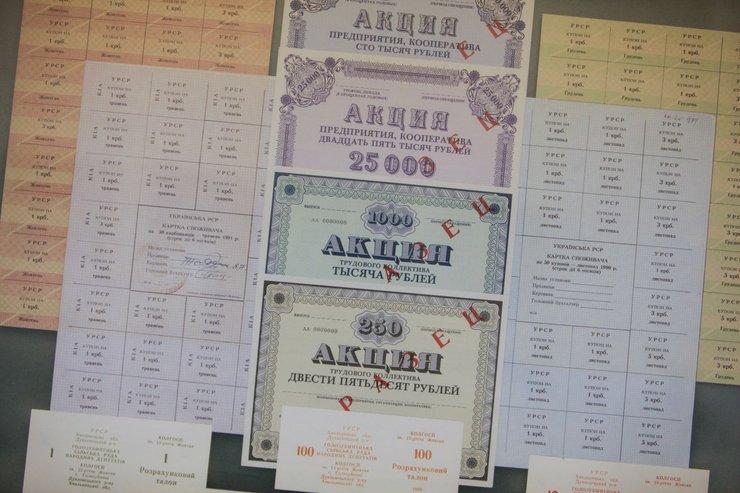

Сто тысяч за гривну: как и когда была введена в обращение украинская нацвалюта

Через 5 месяцев после провозглашения Украиной Независимости — с января 1992-го — Национальный банк Украины ввел в обращение купоно-карбованцы. По замыслу, они должны были быть средством платежа не дольше, чем полгода, до введения национальной денежной единицы — гривны. Однако из-за безумной гиперинфляции, которая достигала 10156%, введение гривны отложили на три года. И только в 1996-м (главой НБУ был Виктор Ющенко), наконец, была проведена денежная реформа, а в обращении появились банкноты номиналами 1, 2, 5, 10, 20, 50 и 100 гривен. Обмен купонов на гривны проводился по курсу 100 000:1. Интересно, что, поскольку тогда технической возможности напечатать достаточное количество банкнот в молодом государстве не было, гривны везли в Украину из Канады и Великобритании морским и воздушным путем.

С сентября 1996 года единственным средством платежа на территории Украины стала гривна. На момент ее введения официальный курс составлял 1,76 грн за доллар.

Курсовые гонки, азиатский кризис 1998 года и экономический спад в Украине

"После денежной реформы 1996 года, курс доллар/гривна стартовал с 1,76 гривны за 1 доллар. Гривна, очевидно, была переоценена, и такой курс явно не соответствовал экономическому состоянию страны, когда переход к "постсоветской" экономике еще не был завершен, — говорит Юрий Крохмаль, руководитель службы продаж казначейских продуктов банка "Авангард".

Впрочем, такой курс просуществовал недолго — через несколько лет гривна девальвировала. Причина этому — мировой экономический кризис стран Азии. Дело в том, что после многих лет быстрого роста в 1997-м экономики азиатских стран внезапно вошли в глубокую рецессию.

Экономисты объясняют это следующими факторами:

- резкий рост "азиатских тигров";

- рост государственного и корпоративного долга;

- перегрев экономики;

- бум на рынке недвижимости.

Девальвации валют пережили Малайзия, Индонезия, Бирма, Таиланд, Бангладеш, позже кризис подобрался и к РФ. 17 августа 1998-го российское правительство объявило дефолт. Поскольку украинская экономика существенно зависела от импорта российских энергоносителей, предотвратить девальвацию гривны не удалось. Если в январе 1998-го курс был 1,9 грн за доллар, то уже в начале октября гривна девальвировала до 3,4 грн/долл. Процесс продолжился и в следующем году. Летом 1999-го курс составлял 4,7 грн за доллар, а на конец года — перевалил за 5 грн. Больше всего кризис сказался на металлургии — спрос на украинскую сталь снизился.

Азиатский кризис пришелся на период второго председательства экс-президента Виктора Ющенко в Национальном банке. Чтобы остановить девальвацию, Ющенко поручил ввести детализацию целей покупки наличной валюты коммерческими банками. Целью этой меры было ограничить продажу долларов для обменных пунктов. Вместе с тем, банки обязали отказаться на какое-то время от получения выплат по гособлигациям. Кроме того, прибегли к секвестру (сокращению расходов) государственного бюджета. Как вспоминает в СМИ тогдашний министр финансов Игорь Митюков, бюджетные расходы были сокращены на 25%. Остановить девальвацию удалось, в том числе, и благодаря помощи международных финансовых институтов.

Курс, с которым украинцы провожали 99-й, то есть больше 5 грн за доллар, остался почти на десятилетие. Период с 2000 по 2008 годы можно описать, как относительно стабильный, с "ручным" управлением курсом со стороны НБУ, вспоминает Юрий Крохмаль. Во время президентства Ющенко в Украину наконец-то начали идти иностранные инвестиции.

"В первую очередь, это (определенная стабильность курса, — Фокус) было обусловлено интенсивным притоком иностранного капитала в Украину и активным развитием банковской системы", — объясняет Дмитрий Чурин, директор аналитического департамента инвестиционной компании Eavex Capital.

Период с 2000 по 2008 годы можно описать, как относительно стабильный, с "ручным" управлением курсом со стороны НБУ.

В эти годы десятки тысяч украинцев набрали валютных кредитов, поскольку проценты по ним были меньше по сравнению с гривневыми. Но уже скоро им придется за это сильно пожалеть — приближался очередной мировой финансовый кризис, а вместе с ним — кризис в Украине, во время которого гривна девальвировала.

Ипотечный кризис в Америке и банкопад в Украине

"После победы Оранжевой Революции считалось, что Украина определилась и идет на Запад. Сюда начали валить западные инвестиции, которые раздували цены на активы, недвижимость, акции, бизнесы, — рассказывает глава инвесткомпании "Универ" Тарас Козак. — Считалось, что экономика Украины будет быстро догонять Европу. И все было бы неплохо, если бы не Америка. Там в 2007-м начался огромный финансовый кризис. Его причина в том, что банки в США выдавали много ипотечных кредитов низкого качества. Когда стало понятно, что эти деньги не будут возвращать, банки в Америке начали падать, как и акции. Международные банки начали вынимать деньги с развивающихся рынков".

Осенью 2008-го в развивающихся странах наблюдался отток капитала. Не стала исключением и Украина. Отток краткосрочных капиталов, сокращение объемов экспорта и внешнего кредитования уменьшили предложение долларов в Украине. В то же время растет спрос на валюту для возврата долларовых займов и для обслуживания внешнеторговых операций. Это привело к обвальной девальвации гривны — курс пробил дно в 12 грн за доллар, вспоминает Козак. Девальвация, в свою очередь, усилила инфляционные процессы и обострила проблему возврата долларовых кредитов. Четкой антикризисной программы правительством разработано не было. НБУ предоставлял кредиты рефинансирования банкам, проводил валютные аукционы. Однако эти меры не были эффективными.

"Начались проблемы в украинских банках, — продолжает Тарас Козак,. — Инвесторы деньги забирали, и физлица тоже. Нацбанк пытался поддержать их через кредиты рефинансирования. На то время банки были ненадежные, со значительными "дырками". Те, которые принадлежали олигархам, средства с депозитов вкладчиков забирали на свои бизнесы. Контроль за банками был очень слабый, огромная коррупция. Банки приходили на валютный рынок, на них [кредиты рефинанса] покупалась валюта, и она утекала — или в наличные, или за границу. Нацбанк тогда остановил эти выдачи". В 2008 году временная администрация была введена в Проминвестбанк, Родовид банк, Укрпромбанк и банк "Надра". Позже Проминвестбанк и "Надра" возобновили работу, однако лишь на некоторое время — банк "Надра" ушел на ликвидацию в 2015 году, а Проминвестбанк — в начале 2022 года. В 2009 году Укргазбанк был национализирован — его владельцем стало государство в лице Кабинета министров Украины.

Чтобы прекратить лавинообразное закрытие депозитов физическими лицами, НБУ, который тогда возглавлял Владимир Стельмах, постановлением №319 от 14 октября 2008 года запретил досрочное закрытие вкладов как физическими, так и юридическими лицами.

В 2009-м курс колебался в диапазоне 7,7-7,97 грн за доллар. В 2010 году ситуация в финансовом секторе улучшилась. Курс стабилизировался на отметке 7,9 грн за доллар и был на этой отметке в течение 2010-2013 годов.

"Экономика Украины вышла из острой фазы экономического и финансового кризиса и находится на этапе посткризисного развития. После существенного спада 2009 года обеспечен рост ВВП на уровне 4,2%, объемов промышленного производства — 11,2%, оборота розничной торговли — 7,6%", — отчитались в НБУ в 2010-м.

Цена "курсовой стабильности" оказалась слишком высокой. Для искусственного удерживания курса проводились значительные интервенции по продаже валюты и "сжигались" огромные объемы резервов.

Регулятор нацелился на обеспечение стабильности денежной единицы. "Период относительной стабильности гривны с 2009 по 2013 год был следствием специфической политики того времени — создания иллюзии, что страна имеет стабильную экономику. Хотя фактически роста ВВП ни в 2012-м, ни в 2013 году не было", — отметил Дмитрий Чурин, директор аналитического департамента инвестиционной компании Eavex Capital.

Важно"Уровень 8 гривен за доллар оставался практически неизменным "святым граалем показателя стабильности в стране" до Революции Достоинства 2014 года", — отметил Юрий Крохмаль.

В целом, со времени введения гривны и до 2014 года курс гривны к доллару был фиксированным.

"Для Украины — страны с малой, открытой экономикой, которая в значительной степени зависит от условий на внешних рынках из-за весомой доли внешней торговли в ВВП и преимущественно сырьевой структуры экспорта, цена такой "курсовой стабильности" оказалась слишком высокой. Для искусственного удержания курса на экономически необоснованном уровне проводились значительные интервенции по продаже валюты и "сжигались" огромные объемы международных резервов. Длительная фиксация обменного курса вредила финансовой стабильности и привела к накоплению макроэкономических дисбалансов, дальнейшая реализация которых привела к более чем трехкратной девальвации гривны к доллару США во время кризиса 2014-2015 гг., ухудшению доверия к национальной валюте и монетарной политике Национального банка", — сообщили Фокусу в Нацбанке.

Что касается валютных заемщиков, то решение их проблемы растянулось на годы. Клиенты банков, у которых были долларовые займы, организовывали многочисленные митинги, потому что вместо 5 грн/доллар должны были платить по курсу по 8 гривен. В апреле 2021-го ВРУ проголосовала закон "О внесении изменений в некоторые законодательные акты Украины относительно потребительских кредитов, предоставленных в иностранной валюте", которым обязала банки конвертировать валютные займы в гривневые и снизить процентные ставки по ним.

Революция Достоинства, аннексия Крыма и части Донбасса: самое важное для гривны в 2014-2015 годах

Один из самых больших стрессов ожидал валютный рынок в 2014 году, когда после колебаний, связанных с Революцией достоинства и признанием президента Виктора Януковича нелегитимным, произошло нападение России с последующей аннексией части Донецкой и Луганской областей и АР Крым. Однако эксперты отметили: падение курса гривны в 2014 году было обусловлено еще действиями власти периода президентства Виктора Януковича. То есть, причина курсовых колебаний того времени не только в стрессе от смены власти в стране и начала Антитеррористической операции, сколько в том, как вела себя власть до 2014 года.

Во времена Виктора Януковича власть держала курс под контролем, хотя уже тогда было понятно: эти усилия являются искусственными и гривна все равно будет падать.

"Основные факторы — это дисбалансы, которые были созданы и накоплены во времена власти Януковича. В частности, многие ЕМ-страны (развивающихся стран) проходили ослабление собственных валют в конце 2011-го года, в то время, как местная власть держала курс 8, блокировала Валкли (регистрации операций клиентов в Системе подтверждения сделок на межбанковском валютном рынке Украины) и операции/доступ крупным банкам к межбанку, овернайт ставки в гривне достигали 50% и выше. После бегства власти Януковича оказалось то, что и подозревали, что банально много ресурсов, финансирования, средств было разворовано. Другой фактор — это, конечно, вторжение РФ, аннексия Крыма, вторжение на Донбасс", — перечисляет факторы влияния на курс в 2014 году аналитик Иван Угляница.

По словам финансового аналитика Андрея Шевчишина, АТО, потеря большей части экономики Донбасса и потеря Крыма, все последующие события в военном направлении привели к следующим шагам, таким как обвал экономики, отток капитала, регулирование рынка капитала, переговоры с владельцами долга и, соответственно, практически объявленный дефолт, банкопад, который привел к масштабному перераспределению рынка и оттоку капитала. "Отток средств нерезидентов и капитала резидентов, которые выводили деньги, а регулятор побоялся тогда предпринять необходимые шаги по урегулированию движения капитала. В 2014 году это сразу не было сделано, соответственно, мы видели этот поток, мы дали этому капиталу уйти и, конечно же, это повлияло на гривну", — говорит Андрей Шевчишин.

В 2015 году резкое падение импорта, запуск программы МВФ и постепенное восстановление доступа правительства на внешние рынки капитала позволили стабилизировать экономическую ситуацию.

Экономист, экс-член Совета НБУ Виталий Шапран добавляет: в 2014 году в Украине произошла смена элит. Старые элиты массово вывозили капиталы в РФ, в том числе, наличные, банковское золото, а затем еще значительный период времени проводили вывод капитала через банки. "Второй по значимости фактор — сокращение экспорта за счет прекращения поставок в РФ, со временем он восстановился в направлении ЕС или стран дальнего зарубежья, но это был шок в определенной степени для экономики, когда после Януковича пришлось прекращать работу экспортных предприятий", — говорит Виталий Шапран.

В 2014 году Национальный банк отказался от фиксации курса и усилил курсовую гибкость, а в 2015 году перешел к новому монетарному режиму — инфляционному таргетированию. "Неотъемлемой составляющей такого режима в традиционном формате является плавающий обменный курс", — отметили в НБУ.

В январе 2014 года курс гривны девальвировал на наличном рынке до 12 грн за доллар, а в начале 2015 года достиг 17 гривен за доллар. В течение 2015 года гривна продолжала терять — в декабре курс достиг 25,5 грн за доллар. Главными факторами была слабая экономическая ситуация, фактически, экономический и финансовый кризис, вызванный последствиями правления Януковича и действиями РФ.

"Это было практически равнозначное влияние двух факторов — потери производства и экспорта из-за начала войны и огромных накопленных внешних дисбалансов. Аннексия Россией украинских территорий стала триггером для срабатывания этих факторов — поэтому за очень короткое время резервы НБУ упали ниже 5 млрд. долл, а курс гривны начал неконтролируемо обесцениваться. При отсутствии резервов НБУ не мог ничего сделать. Поэтому страна прошла через классический валютный кризис. Только дальнейшее резкое падение импорта, запуск программы МВФ и постепенное восстановление доступа правительства на внешние рынки капитала позволили стабилизировать ситуацию", — рассказал Фокусу Виталий Ваврищук, глава департамента макроэкономических исследований группы ICU.

По словам Ивана Угляницы, в 2014-2015 годах на курс влияла активизация войны, а затем и связанный с этим отток валюты. "Внутренним фактором был очень большой объем рефинансирования банков со стороны НБУ во времена Степана Кубива (был главой НБУ некоторое время в 2014 году, — Фокус), которое при этом никак не контролировалось — поэтому все это пошло на конвертацию в валюту и отток конвертируемой валюты", — считает эксперт.

Рост резервов и гибкий курс: что было с гривной в 2016-2021 годах

В 2016 году ситуация с валютой в стране меняется к лучшему — растут и международные резервы НБУ: на начало 2016 года резервы составляли $13,3 млрд, а на конец года — $15,27 млрд. В январе 2019 года резервы достигли отметки $20,8 млрд. Резервы росли и дальше — на 1 декабря 2021 года составили $30,6 млрд.

"В то время НБУ работал в соответствии с нашими экономическими возможностями и внешней поддержкой МВФ и других наших партнеров", — вспоминает Виталий Шапран.

За 5 лет с 2016-го международные резервы НБУ увеличились с $13,3 млрд до $30,6 млрд.

Эксперты указывают также на важность программы поддержки со стороны МВФ. "Программа МВФ в тот период впервые предусматривала необходимость перехода к рыночному курсообразованию, и в этом смысле она была знаковой. В целом же кредитные средства МВФ и заимствования правительства на внешних рынках не попадали напрямую на валютный рынок, а взамен пополняли резервы НБУ. Благодаря этому, НБУ получил достаточно ресурсов для того, чтобы осуществлять валютные интервенции в случае резких колебаний курса гривны. Поэтому финансирование от международных финансовых организаций и частных кредиторов позволили относительно безболезненно для экономики перейти к режиму гибкого курса", — объяснил Виталий Ваврищук.

В 2017 году средний по году курс гривны был на уровне 26,6 грн, в 2018 году — 27,2 грн. А в 2019 году гривна начала укрепление: средневзвешенный курс наличного рынка в январе 2019 года составлял 27,86 грн за доллар, а в конце декабря гривне удалось укрепиться до 23,11 грн/долл. Эксперты говорят — это произошло под влиянием выборов и смены власти в стране.

"Мы помним выборы, и тогда курс начал резко укрепляться, когда становится понятным, что есть парламент и моно коалиция, что позволит реализовывать реформы. И начинается приток инвестиций, капитала, в страну возвращается капитал, который раньше убегал, и вот он возвращается именно в иностранной валюте. Уровень доверия растет, Минфин дает интересные ставки по ОВГЗ, гривна укрепляется", — говорит Андрей Шевчишин.

По мнению Ивана Угляницы, укрепление курса в 2019 году — это эффекты того, что инфляция в Украине уже существенно снизилась, процентная ставка была еще относительно высокой, этап стремительного ослабления прошел, был даже существенный откат от пиков курса 2015-го года, плюс глобальный поход инвесторов в валюты рынков развивающихся стран.

"В 2019-м иностранные инвесторы стали главным покупателем, инвестором в ОВГЗ, гривневый государственный долг — приток этой валюты перевернул все на 180 градусов, НБУ пришлось выкупать очень большие объемы валюты, которые местный рынок просто не мог переварить", — рассказал Иван Угляница.

ВажноВ 2020 году курсовые качели вновь отнесли гривну в сторону девальвации — к концу 2020 года средний курс наличного рынка упал до 28,3 грн/долл. Частично это была реакция на проблему пандемии ковида, когда потребление и экономическая активность сокращались, а экспорт несколько просел (ВВП сократился в 2020 году на 4%). В 2021 году с уходом от ковидных ограничений и активизацией производства и сектора услуг гривна снова укрепилась — до среднегодового уровня 27,3 грн/долл.

Доллар по 40: влияние нападения РФ и перспективы курсовых изменений

Полномасштабное нападение России в феврале 2022 года перевернуло с ног на голову всю налаженную финансовую и экономическую систему Украины. Из-за существенного спроса на валюту и попытки компаний и физлиц выводить средства Нацбанк прибег к ограничениям, которые в то время были вполне оправданными и существенно повлияли на стабилизацию кризисной ситуации. Напомним, аналитики прогнозировали в 2022 году курс на уровне 27,7-28,6 грн за доллар. Однако гривна начала девальвировать еще до вторжения РФ — на волне новостей о возможном начале войны: 23 февраля наличный курс подскочил до 29,7 грн/долл., тогда как в начале января 2022 года был на отметке 27,5 грн/долл.

"Сегодня курс держится не за счет экспорта, а за счет поступлений международной помощи, в частности безвозвратной. Именно этот фактор был недооцененным и создал дисбаланс в системе. Если бы не было войны, то не было бы и помощи, думаю, что курс кружил бы около 25 грн за доллар в зависимости от действий НБУ и правительства", — говорит Виталий Шапран.

В феврале 2022 года НБУ зафиксировал курс на уровне официального курса по состоянию на 24.02.2022 — 29,25 гривны за доллар. 21 июля 2022 года Нацбанк скорректировал официальный курс гривны к доллару США на 25% до 36,5686 грн/долл.

Нацбанк в марте-апреле 2022 года принял ряд ограничений, которые позволили стабилизировать валютный рынок.

"По моему мнению, действия и логика НБУ были взвешенными, эффективными. В частности, НБУ не допустил ситуации с конвертированием, как в 2015-м по рефинансам. Поддержка украинских беженцев с разрешением тратить, а точнее конвертировать через расходование гривны за рубежом по курсу НБУ — тоже большая поддержка. Возможно, официальный курс можно было передвинуть раньше, ослабить с 29,25 грн/долл., в том числе, сильнее ослабить — но это, опять-таки, было и есть политическим вопросом больше. Внешняя помощь позволяла и позволяет держать курс пока на таких уровнях, в том числе и обеспечивая относительно низкий уровень инфляции, поддерживая частично таким образом покупательную способность населения по сравнению с тем, если бы курс был более слабым. Но, с другой стороны, просто тогда после завершения войны коррекция будет гораздо сильнее для выравнивания этих дисбалансов", — говорит Иван Угляница.

Напомним, всплески курсовых колебаний в 2022 году на наличном валютном рынке Украины достигали отметки 42,8 грн/долл. в сентябре и 40,6 грн/долл. на конец декабря 2022 года.

Каким был курс гривны на наличном рынке в 2022 году*

| Дата | Курс продажи, грн/дол. |

| 24.01.2022 | 28,36 |

| 24.02.2022 | 30,33 |

| 24.03.2022 | 29,85 |

| 25.04.2022 | 32,08 |

| 25.05.2022 | 36,09 |

| 24.06.2022 | 35,44 |

| 25.07.2022 | 39,25 |

| 24.08.2022 | 40,61 |

| 26.09.2022 | 42,32 |

| 24.10.2022 | 40,43 |

| 24.11.2022 | 40,26 |

| 26.12.2022 | 40,49 |

*данные НБУ, средневзвешенный курс на наличном валютном рынке Украины

В 2023 году гривна на наличном рынке больше не переживает таких колебаний, как в прошлом году, эксперты говорят — влияет уровень международной помощи и меры, предпринятые для пополнения запасов валюты банковских касс. С начала года гривна укрепилась с 40,7 грн/долл. в январе до 37,5 грн в августе 2023 года.

"Ключевое объяснение — большие поступления международной финансовой помощи, которую НБУ использует для компенсации любых дефицитов на межбанковском рынке. Соответственно, постепенно наполняется валютой и наличный рынок. Также длительный период стабильного официального курса и рост резервов НБУ сформировали убеждение населения и бизнеса, что НБУ имеет все возможности контролировать рынок, и резкой девальвации гривны не произойдет", — отмечает Виталий Ваврищук.

Эксперты не исключают, что Нацбанк может прибегнуть к изменению официального курса в конце 2023 года или в начале 2024 года. Это будет означать, что и на наличном рынке тоже будет другой курс, чем сейчас, когда официальный курс зафиксирован на уровне 36,6. "Трудно сказать об официальном курсе, поскольку это политическое решение. Возможно, если ситуация глобально ухудшится существенно и будет большой спрос на доллар глобально, в том числе, спрос тогда сильно возрастет и у нас, тогда, возможно, НБУ прибегнет к перемещению официального курса где-то, скажем в район 40-42 грн за доллар. Основным фактором будет ситуация глобальная, как и всегда", — считает Иван Угляница.

Эксперты прогнозируют возможное изменение официального курса НБУ, но перехода к гибкому курсообразованию до конца войны ожидать не стоит

Андрей Шевчишин говорит, что до конца войны НБУ вряд ли решит отпустить курс — то есть, возвращения к гибкому курсообразованию ожидать не стоит. Однако НБУ может изменить официальный курс гривны. "Мы видим, что сейчас еженедельные интервенции на межбанке выросли до $460-470 млн, тогда как в первом квартале 2023 года они падали до $265 млн. Уже можно констатировать торможение экспорта и рост импорта. Есть сложности экспортеров из-за остановки зернового коридора, а также проблемы IT-сектора. Думаю, наличный курс будет находиться в фарватере межбанка. Возможен пересмотр официального курса. Однако даже если официальный курс будет выше, чем сейчас, разница с наличным рынком составит 2,5-3%", — говорит Андрей Шевчишин.

ВажноФактически, речь может идти о том, что НБУ может решить изменить официальный курс, и, возможно, он будет изменен до уровня 40-42 грн/долл. В таком случае наличный курс будет находиться в пределах 41-43,5 грн за доллар. "Думать нужно не о курсе и инфляции, а об экономическом росте, развитии рыночной финансовой системы. Что касается прогнозов, если у нас и дальше будут расти резервы такими темпами, то уровень влияния на курс административных решений НБУ возрастет до 100%, то есть курс будет таким, каким его захочет видеть монетарная власть", — считает Виталий Шапран.