Гривні – 27 років. Злети та падіння курсу національної валюти з 1996 року по цей день

Цього року виповнюється 32 роки з моменту проголошення Незалежності України, а от національній валюті — гривні — 27 років. Фокус дослідив, що відбувалося з курсом гривні протягом цих років та чи має гривня перспективи укріпитися або ж її курс вже наступного року подолає позначку 40 грн/долар.

Національна валюта України за минулі роки пережила не одну кризу, проте найзначніші складнощі курсу експерти пов’язують з Росією, яка вже двічі за останні 9 років здійснила масштабні збройні напади на Україну з метою реалізації своєї загарбницької політики. Найсуттєвіші коливання курсу гривні відбулись у 2014 та 2022 роках — саме під впливом вторгнення РФ та негативних економічних наслідків, з цим пов’язаних. Фокус пригадав усі найважливіші етапи для української національної валюти та спитав у економістів, як може надалі змінюватися курс гривні та чи прогнозується невдовзі зміна фіксованого офіційного курсу НБУ.

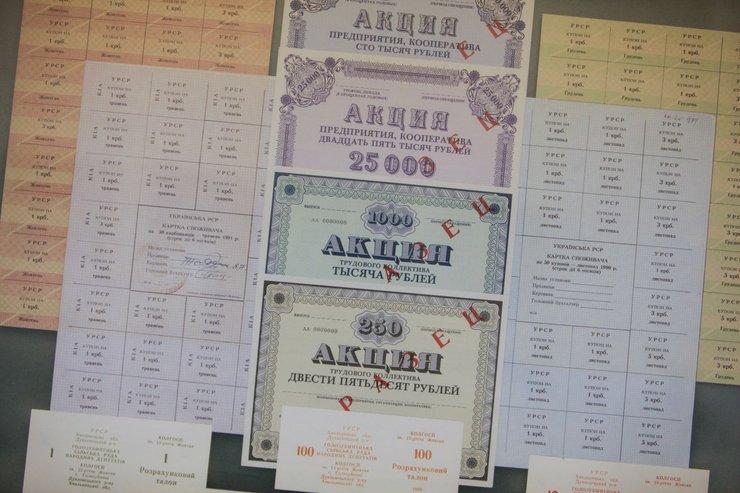

Сто тисяч за гривню: як і коли була запроваджена в обіг українська нацвалюта

Через 5 місяців після проголошення Україною Незалежності — з січня 1992-го — Національний банк України ввів в обіг купоно-карбованці. За задумом, вони мали бути засобом платежу не довше, ніж півроку, до запровадження національної грошової одиниці — гривні. Однак через шалену гіперінфляцію, яка сягала 10156%, введення гривні відклали на три роки. І лише у 1996-му (головою НБУ був Віктор Ющенко) нарешті була проведена грошова реформа, а в обігу з’явилися банкноти номіналами 1, 2, 5, 10, 20, 50 та 100 гривень. Обмін купонів на гривні проводився за курсом 100000:1. Цікаво, що, оскільки тоді технічної можливості надрукувати достатню кількість банкнот у молодій державі не було, гривні везли в Україну з Канади та Великобританії морським і повітряним шляхом.

З вересня 1996 року єдиним засобом платежу на території України стала гривня. На момент її запровадження офіційний курс становив 1,76 грн за долар.

Курсові перегони, азійська криза 1998 та економічний спад в Україні

"Після грошової реформи 1996 року, курс долар/гривня стартував з 1,76 гривні за 1 долар. Гривня, очевидно, була переоцінена, і такий курс явно не відповідав економічному стану країни, коли перехід до "пострадянської" економіки ще не був завершений, — каже Юрій Крохмаль, керівник служби продажу казначейських продуктів банку "Авангард".

Утім, такий курс проіснував недовго — за кілька років гривня девальвувала. Причина цьому — світова економічна криза країн Азії. Справа в тому, що після багатьох років швидкого зростання, у 1997-му економіки азійських країн раптово увійшли в глибоку рецесію.

Економісти пояснюють це такими факторами:

- різкий ріст "азійських тигрів";

- ріст державного і корпоративного боргу;

- перегрів економіки;

- бум на ринку нерухомості.

Девальвації валют пережили Малайзія, Індонезія, Бірма, Таїланд, Бангладеш, пізніше криза підібралася й до РФ. 17 серпня 1998-го російський уряд оголосив дефолт. Оскільки українська економіка суттєво залежала від імпорту російських енергоносіїв, відвернути девальвацію гривні не вдалось. Якщо у січні 1998-го курс був 1,9 грн за долар, то вже на початку жовтня гривня девальвувала до 3,4 грн/дол. Процес продовжився і в наступному році. Влітку 1999-го курс становив 4,7 грн за долар, а на кінець року — перевалив за 5 грн. Найбільше криза позначилась на металургії — попит на українську сталь знизився.

Азійська криза припала на період другого головування експрезидента Віктора Ющенка у Національному банку. Аби зупинити девальвацію, Ющенко доручив ввести деталізацію цілей купівлі готівкової валюти комерційними банками. Метою цього заходу було обмежити продаж доларів для обмінних пунктів. Разом з тим, банки зобов’язали відмовитися на якийсь час від отримання виплат за держоблігаціями. Крім того, вдалися до секвестру (скорочення витрат) державного бюджету. Як згадує у ЗМІ тодішній міністр фінансів Ігор Мітюков, бюджетні витрати були скорочені на 25%. Зупинити девальвацію вдалося зокрема і завдяки допомозі міжнародних фінансових інституцій.

Курс, з яким українці проводжали 99-й, тобто більше 5 грн за долар, залишився майже на десятиліття. Період з 2000 до 2008 років можна описати, як відносно стабільний, з "ручним" управлінням курсом з боку НБУ, пригадує Юрій Крохмаль. Під час президентства Ющенка до України нарешті почали йти іноземні інвестиції.

"В першу чергу, це (певна стабільність курсу, — Фокус) було зумовлено інтенсивним припливом іноземного капіталу в Україну та активним розвитком банківської системи", — пояснює Дмитро Чурін, директор аналітичного департаменту інвестиційної компанії Eavex Capital.

Період з 2000 до 2008 років можна описати, як відносно стабільний, з "ручним" управлінням курсом з боку НБУ.

У ці роки десятки тисяч українців набрали валютних кредитів, оскільки відсотки за ними були менші в порівнянні з гривневими. Та вже скоро їм доведеться за це сильно пошкодувати — наближалася чергова світова фінансова криза, а разом з нею — криза в Україні, під час якої гривня девальвувала.

Іпотечна криза в Америці та банкопад в Україні

"Після перемоги Помаранчевої Революції вважалося, що Україна визначилася і йде на Захід. Сюди почали валити західні інвестиції, які роздували ціни на активи, нерухомість, акції, бізнеси, — розповідає голова інвесткомпанії "Універ" Тарас Козак. — Вважалося, що економіка України швидко наздоганятиме Європу. І все було б непогано, якби не Америка. Там у 2007-му почалась величезна фінансова криза. Її причина в тому, що банки у США видавали багато іпотечних кредитів низької якості. Коли стало зрозуміло, що ці гроші не повертатимуть, банки в Америці почали падати, як і акції. Міжнародні банки почали виймати гроші з ринків, що розвиваються".

Восени 2008-го в країнах, які розвиваються, спостерігався відтік капіталу. Не стала винятком і Україна. Відплив короткострокових капіталів, скорочення обсягів експорту і зовнішнього кредитування зменшили пропозицію доларів в Україні. В той же час зростає попит на валюту для повернення доларових позик і для обслуговування зовнішньоторговельних операцій. Це призвело до обвальної девальвації гривні — курс пробив дно в 12 грн за долар, пригадує Козак. Девальвація, в свою чергу, посилила інфляційні процеси і загострила проблему повернення доларових кредитів. Чіткої антикризової програми урядом розроблено не було. НБУ надавав кредити рефінансування банкам, проводив валютні аукціони. Однак ці заходи не були ефективними.

"Почалися проблеми в українських банках, — продовжує Тарас Козак. — Інвестори гроші забирали, і фізособи теж. Нацбанк намагався підтримати їх через кредити рефінансування. На той час банки були ненадійні, зі значними "дірками". Ті, які належали олігархам, кошти з депозитів вкладників забирали на свої бізнеси. Контроль за банками був дуже слабенький, величезна корупція. Банки приходили на валютний ринок, на них [кредити рефінанс] куплялася валюта, і вона витікала — чи в готівку, чи за кордон. Нацбанк тоді зупинив ці роздачі". В 2008 році тимчасова адміністрація була введена в Промінвестбанк, Родовід банк, Укрпромбанк та банк "Надра". Пізніше Промінвестбанк та "Надра" відновили роботу, проте лише на деякий час — банк "Надра" пішов на ліквідацію в 2015 році, а Промінвестбанк — на початку 2022 року. У 2009 році Укргазбанк був націоналізований — його власником стала держава в особі Кабінету міністрів України.

Аби припинити лавиноподібне закриття депозитів фізичними особами, НБУ, який тоді очолював Володимир Стельмах, постановою № 319 від 14 жовтня 2008 року заборонив дострокове закриття вкладів як фізичними, так і юридичними особами.

У 2009-му курс коливався в діапазоні 7,7-7,97 грн за долар. У 2010 році ситуація у фінансовому секторі поліпшилася. Курс стабілізувався на позначці 7,9 грн за долар та був на цій відмітці протягом 2010-2013 років.

"Економіка України вийшла з гострої фази економічної та фінансової кризи і знаходиться на етапі посткризового розвитку. Після суттєвого спаду 2009 року забезпечено зростання ВВП на рівні 4,2%, обсягів промислового виробництва — 11,2%, обороту роздрібної торгівлі – 7,6%", — прозвітували в НБУ у 2010-му.

Ціна "курсової стабільності" виявилася зависокою. Для штучного утримування курсу проводилися значні інтервенції з продажу валюти і "спалювалися" величезні обсяги резервів.

Регулятор націлився на забезпечення стабільності грошової одиниці. "Період відносної стабільності гривні з 2009 до 2013 року був наслідком специфічної політики того часу — створення ілюзії, що країна має стабільну економіку. Хоча фактично зростання ВВП ні в 2012-му, ні в 2013 році не було", — зауважив Дмитро Чурін, директор аналітичного департаменту інвестиційної компанії Eavex Capital.

Важливо"Рівень 8 гривень за долар залишався практично незмінним "святим граалем показника стабільності в країні" до Революції Гідності 2014 року", — зазначив Юрій Крохмаль.

Загалом від часу запровадження гривні і до 2014 року курс гривні до долара був фіксований.

"Для України — країни з малою, відкритою економікою, яка значною мірою залежить від умов на зовнішніх ринках через вагому частку зовнішньої торгівлі у ВВП та переважно сировинну структуру експорту, ціна такої "курсової стабільності" виявилася зависокою. Для штучного утримування курсу на економічно необґрунтованому рівні проводилися значні інтервенції з продажу валюти і "спалювалися" величезні обсяги міжнародних резервів. Тривала фіксація обмінного курсу шкодила фінансовій стабільності та призвела до накопичення макроекономічних дисбалансів, подальша реалізація яких призвела до більш ніж триразової девальвації гривні до долара США під час кризи 2014-2015 рр., погіршення довіри до національної валюти та монетарної політики Національного банку", — повідомили Фокусу в Нацбанку.

Що стосується валютних позичальників, то вирішення їх проблеми розтягнулося на роки. Клієнти банків, у яких були доларові позики, організовували численні мітинги, бо замість 5 грн/долар мали платити за курсом по 8 гривень. У квітні 2021-го ВРУ проголосувала закон "Про внесення змін до деяких законодавчих актів України щодо споживчих кредитів, наданих в іноземній валюті", яким зобов'язала банки конвертувати валютні позики в гривневі і знизити відсоткові ставки за ними.

Революція Гідності, анексія Криму та частини Донбасу: найважливіше для гривні у 2014-2015 роках

Один з найбільших стресів очікував валютний ринок у 2014 році, коли після коливань, пов’язаних з Революцією гідності та визнанням президента Віктора Януковича нелегітимним, відбувся напад Росії з подальшою анексією частини Донецької та Луганської областей і АР Крим. Проте експерти зауважили: падіння курсу гривні у 2014 році було зумовлено ще діями влади періоду президентства Віктора Януковича. Тобто, справа з курсовими коливаннями того часу не лише у стресі від зміни влади в країні та початку Антитерористичної операції, але й в тому, як саме поводилась влада до 2014 року.

За часів Віктора Януковича влада тримала курс під контролем, хоча вже тоді було зрозуміло: ці зусилля є штучними та гривня все рівно буде падати.

"Основні фактори — це дисбаланси, які були створені і накопичені за часів влади Януковича. Зокрема, багато ЕМ-країн (країн, що розвиваються) проходили послаблення власних валют в кінці 2011-го року, в той, час як місцева влада тримала курс 8, блокувала валклі (реєстрації операцій клієнтів у Системі підтвердження угод на міжбанківському валютному ринку України) і операції/доступ великим банкам до міжбанку, овернайт ставки в гривні сягали 50% і вище. Після втечі влади Януковича виявилось те, що і підозрювали, що і банально багато ресурсів, фінансування, коштів було розкрадено. Інший фактор — це, звичайно,вторгнення РФ, анексія Криму, вторгнення на Донбас", — перераховує фактори впливу на курс у 2014 році аналітик Іван Угляниця.

За словами фінансового аналітика Андрія Шевчишина, АТО, втрата більшої частини економіки Донбасу та втрата Криму, всі наступні події у військовому напряму призвели до наступних кроків, таких як обвал економіки, відтік капіталу, регулювання ринку капіталу, переговори з власниками боргу та, відповідно, практично оголошений дефолт, банкопад, який призвів до масштабного перерозподілу ринку та відтоку капіталу. "Відтік коштів нерезидентів та капіталу резидентів, які виводили гроші, а регулятор побоявся тоді вжити необхідних кроків щодо врегулювання руху капіталу. У 2014 році це відразу не було зроблено, відповідно, ми бачили цей потік, ми дали цьому капіталу піти і, звичайно ж, це вплинуло на гривню", — каже Андрій Шевчишин.

У 2015 році різке падіння імпорту, запуск програми МВФ та поступове відновлення доступу уряду на зовнішні ринки капіталу дали змогу стабілізувати економічну ситуацію.

Економіст, ексчлен Ради НБУ Віталій Шапран додає: у 2014 році в Україні відбулась зміна еліт. Старі еліти масово вивозили капітали в РФ, зокрема готівку, банківське золото, а потім ще значний період часу проводили вивіз капіталу через банки. "Другий по значущості фактор — скорочення експорту за рахунок припинення поставок в РФ, з часом він відновився в напрямку ЄС або країн далекого зарубіжжя, але то був шок певною мірою для економіки, коли після Януковича довелось припиняти роботу експортних підприємств", — каже Віталій Шапран.

У 2014 році Національний банк відмовився від фіксації курсу і посилив курсову гнучкість, а у 2015 році перейшов до нового монетарного режиму – інфляційного таргетування. "Невід’ємною складовою такого режиму у традиційному форматі є плаваючий обмінний курс", — зазначили в НБУ.

У січні 2014 року курс гривні девальвував на готівковому ринку до 12 грн за долар, а на початку 2015 року сягнув 17 гривень за долар. Протягом 2015 року гривня продовжувала втрачати — в грудні курс досяг 25,5 грн за долар. Головними чинниками була слабка економічна ситуація, фактично, економічна та фінансова криза, викликана наслідками правління Януковича та діями РФ.

"Це був практично рівнозначний вплив двох факторів – втрати виробництва та експорту через початок війни та величезних накопичених зовнішніх дисбалансів. Анексія Росією українських територій стала тригером для спрацювання цих факторів — тож за дуже короткий час резерви НБУ впали нижче 5 млрд. дол, а курс гривні почав неконтрольовано знецінюватися. За відсутності резервів НБУ не міг нічого вдіяти. Тож країна пройшла через класичну валютну кризу. Лише подальше різке падіння імпорту, запуск програми МВФ та поступове відновлення доступу уряду на зовнішні ринки капіталу дали змогу стабілізувати ситуацію", — розповів Фокусу Віталій Ваврищук, голова департаменту макроекономічних досліджень групи ICU.

За словами Івана Угляниці, у 2014-2015 роках на курс впливала активізація війни, а відтак і пов'язаний з цим відтік валюти. "Внутрішнім фактором був дуже великий обсяг рефінансування банків з боку НБУ за часів Степана Кубіва (був головою НБУ деякий час в 2014 році, — Фокус), яке при тому ніяк не контролювалось – тому все це пішло на конвертацію у валюту та відтік конвертованої валюти", — вважає експерт.

Зростання резервів та гнучкий курс: що було з гривнею у 2016-2021 роках

У 2016 році ситуація з валютою у країні змінюється на краще — зростають і міжнародні резерви НБУ: на початок 2016 року резерви становили $13,3 млрд, а на кінець року — $15,27 млрд. В січні 2019 року резерви сягнули позначки $20,8 млрд. Резерви зростали і далі — на 1 грудня 2021 року склали $30,6 млрд.

"На той час НБУ працював відповідно до наших економічних можливостей та зовнішньої підтримки МВФ і інших наших партнерів", — згадує Віталій Шапран.

За 5 років з 2016-го міжнародні резерви НБУ збільшились з $13,3 млрд до $30,6 млрд.

Експерти вказують також на важливість програми підтримки з боку МВФ. "Програма МВФ у той період вперше передбачала необхідність переходу до ринкового курсоутворення, і в цьому сенсі вона була знаковою. Загалом же кредитні кошти МВФ та запозичення уряду на зовнішніх ринках не потрапляли напряму на валютний ринок, а натомість поповнювали резерви НБУ. Завдяки цьому, НБУ отримав достатньо ресурсів для того, щоб здійснювати валютні інтервенції у разі різких коливань курсу гривні. Тож, фінансування від міжнародних фінансових організацій та приватних кредиторів дали змогу відносно безболісно для економіки перейти до режиму гнучкого курсу", — пояснив Віталій Ваврищук.

У 2017 році середній по року курс гривні був на рівні 26,6 грн, у 2018 році — 27,2 грн. А в 2019 році гривня почала укріплення: середньозважений курс готівкового ринку в січні 2019 року складав 27,86 грн за долар, а наприкінці грудня гривні вдалося укріпитися до 23,11 грн/дол. Експерти кажуть — це відбулося під впливом виборів та зміни влади у країні.

"Ми пам’ятаємо вибори, і тоді курс почав різко укріплюватись, коли стає зрозумілим, що є парламент та монокоаліція, що дозволить реалізовувати реформи. І починається притік інвестицій, капіталу, до країни повертається капітал, який раніше тікав, і от він повертається саме в іноземній валюті. Рівень довіри зростає, Мінфін дає цікаві ставки за ОВДП, гривня укріплюється", — каже Андрій Шевчишин.

На думку Івана Угляниці, укріплення курсу в 2019 році — це ефекти того, що інфляція в Україні вже суттєво знизилась, відсоткова ставка була ще відносно високою, етап стрімкого послаблення пройшов, був навіть суттєвий відкат від піків курсу 2015-го року, плюс глобальний похід інвесторів у валюти ринків країн, що розвиваються. В 2019-му іноземні інвестори стали головним покупцем, інвестором в ОВДП, гривневий державний борг — притік цієї валюти перевернув все на 180 градусів, НБУ довелось викупляти дуже великі об’єми валюти, які місцевий ринок просто не міг переварити", — розповів Іван Угляниця.

ВажливоУ 2020 році курсові гойдалки знов віднесли гривню в бік девальвації — до кінця 2020 року середній курс готівкового ринку впав до 28,3 грн/дол. Частково це була реакція на проблему пандемії ковіду, коли споживання та економічна активність скорочувались, а експорт дещо просів (ВВП скоротився в 2020 році на 4%). У 2021 році з відходом від ковідних обмежень та активізацією виробництва та сектора послуг гривня знову укріпилась — до середньорічного рівня 27,3 грн/дол.

Долар по 40: вплив нападу РФ та перспективи курсових змін

Повномасштабний напад Росії у лютому 2022 року перевернув з ніг на голову усю налагоджену фінансову та економічну систему України. Через істотний попит на валюту та намагання компаній та фізосіб виводити кошти Нацбанк вдався до обмежень, які на той час були цілком виправданими та суттєво вплинули на стабілізацію кризової ситуації. Нагадаємо, аналітики прогнозували у 2022 році курс на рівні 27,7-28,6 грн за долар. Проте гривня почала девальвувати ще до вторгнення РФ — на хвилі новин про можливий початок війни: 23 лютого готівковий курс підскочив до 29,7 грн/дол., тоді як на початку січня 2022 року був на позначці 27,5 грн/дол.

"Сьогодні курс тримається не за рахунок експорту, а за рахунок надходжень міжнародної допомоги, зокрема безповоротної. Саме цей фактор був недооціненим і створив дисбалансі в системі. Якщо б не було війни, то не було б і допомоги, думаю, що курс кружляв би біля 25,0 грн за долар залежно від дій НБУ та уряду", — каже Віталій Шапран.

У лютому 2022 року НБУ зафіксував курс на рівні офіційного курсу станом на 24.02.2022 — 29,25 гривні за долар. 21 липня 2022 року Нацбанк скорегував офіційний курс гривні до долара США на 25% до 36,5686 грн/дол.

Нацбанк у березні-квітні 2022 року ухвалив низку обмежень, які надали можливість стабілізувати валютний ринок.

"На мою думку, дії і логіка НБУ були зваженими, ефективними. Зокрема, НБУ не допустив ситуації із конвертуваннями, як в 2015-му з рефінансів. Підтримка українських біженців із дозволом витрачати, а точніше конвертувати через витрачання гривні за кордоном по курсу НБУ — теж велика підтримка. Можливо, офіційний курс можна було пересунути раніше, послабити із 29,25 грн/дол., зокрема сильніше послабити — але це, знов-таки, було і є політичним питанням більше. Зовнішня допомога дозволяла і дозволяє тримати курс поки що на таких рівнях, в тому числі і забезпечуючи відносно низький рівень інфляції, підтримуючи частково таким чином купівельну спроможність населення порівняно із тим, якби курс був більш слабким. Але, з іншого боку, просто тоді після завершення війни корекція буде набагато сильніше для вирівнювання цих дисбалансів", — каже Іван Угляниця.

Нагадаємо, сплески курсових коливань у 2022 році на готівковому валютному ринку України сягали позначки 42,8 грн/дол. у вересні та 40,6 грн/дол. на кінець грудня 2022 року.

Яким був курс гривні на готівковому ринку у 2022 році*

| Дата | Курс продажу, грн/дол. |

| 24.01.2022 | 28,36 |

| 24.02.2022 | 30,33 |

| 24.03.2022 | 29,85 |

| 25.04.2022 | 32,08 |

| 25.05.2022 | 36,09 |

| 24.06.2022 | 35,44 |

| 25.07.2022 | 39,25 |

| 24.08.2022 | 40,61 |

| 26.09.2022 | 42,32 |

| 24.10.2022 | 40,43 |

| 24.11.2022 | 40,26 |

| 26.12.2022 | 40,49 |

*дані НБУ, середньозважений курс на готівковому валютному ринку України

У 2023 році гривня на готівковому ринку більше не переживає таких коливань, як минулого року, експерти кажуть — впливає рівень міжнародної допомоги та заходи, здійснені для поповнення запасів валютою банківських кас. З початку року гривня зміцнилась з 40,7 грн/дол. у січні до 37,5 грн у серпні 2023 року.

"Ключове пояснення — великі надходження міжнародної фінансової допомоги, яку НБУ використовує для компенсації будь-яких дефіцитів на міжбанківському ринку. Відповідно, поступово наповнюється валютою і готівковий ринок. Також тривалий період стабільного офіційного курсу та зростання резервів НБУ сформували переконання населення та бізнесу, що НБУ має усі можливості контролювати ринок, і різка девальвація гривні не відбудеться", — зазначає Віталій Ваврищук.

Експерти не виключають, що Нацбанк може вдатися до зміни офіційного курсу наприкінці 2023 року або на початку 2024 року. Це означатиме, що і готівковий ринок теж матиме інший курс, ніж зараз, коли офіційний курс зафіксовано на рівні 36,6. "Важко сказати за офіційний курс, оскільки це політичне рішення. Можливо, якщо ситуація глобально погіршиться суттєво і буде великий попит на долар глобально, зокрема, попит тоді сильно зросте і в нас, тоді, можливо, НБУ вдасться до переміщення офіційного курсу десь, скажімо в район 40-42 грн за долар. Основним чинником буде ситуація глобальна, як і завжди", — вважає Іван Угляниця.

Експерти прогнозують можливу зміну офіційного курсу НБУ, але переходу до гнучкого курсоутворення до кінця війни очікувати не варто

Андрій Шевчишин каже, що до кінця війни НБУ навряд чи вирішить відпустити курс — тобто, повернення до гнучкого курсоутворення очікувати не варто. Проте НБУ може змінити офіційний курс гривні. "Ми бачимо, що зараз щотижневі інтервенції на міжбанку зросли до $460-470 млн, тоді як в першому кварталі 2023 року вони падали до $265 млн. Вже можна констатувати гальмування експорту та зростання імпорту. Маємо складнощі експортерів через зупинку зернового коридору, а також проблеми IT-сектору. Гадаю, готівковий курс буде знаходитися у фарватері міжбанку. Можливий перегляд офіційного курсу. Проте навіть якщо офіційний курс буде вищим, ніж зараз, різниця з готівковим ринком становитиме 2,5-3%", — каже Андрій Шевчишин.

ВажливоФактично, може йтися про те, що НБУ може вирішити змінити офіційний курс, і, можливо, він буде змінений до рівня 40-42 грн/дол. В такому випадку готівковий курс буде знаходитися в межах 41-43,5 грн за долар. "Думати потрібно не про курс і інфляцію, а про економічне зростання, розбудову ринкової фінансової системи. Щодо прогнозів, якщо в нас і далі будуть зростати резерви такими темпами, то рівень впливу на курс адміністративних рішень НБУ зросте до 100%, тобто курс буде таким, яким його схоче бачити монетарна влада", — вважає Віталій Шапран.