Кого защищает ОСАГО: что следует знать про автогражданку в Украине

Какие подводные камни скрывает автогражданка и что еще можно сделать, чтобы финансово максимально обезопасить себя на случай ДТП. Фокус вскрывает подводные камни, проблемы и скрытые риски, рассказывает об особенностях и новых продуктах ОСАГО 2021 года.

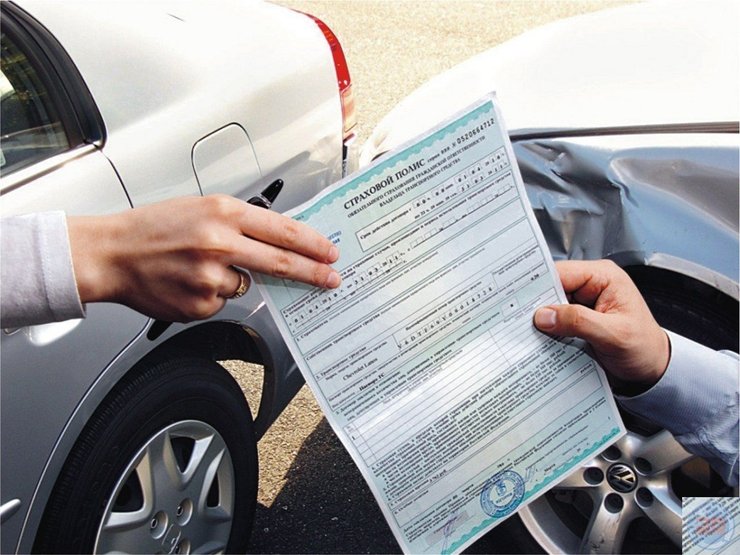

Удивительно, но огромное количество автовладельцев при покупке полиса обязательного страхования гражданско-правовой ответственности владельцев наземных транспортных средств (ОСГПО или ОСГПОВНТС), или, что больше прижилось в народе, обязательного страхования автогражданской ответственности (ОСАГО, Автогражданка, Автоцивилка), заблуждаются, считая, что они страхуют… свой автомобиль.

На самом деле, приобретая полис ОСАГО на автомобиль они страхуют свою ответственность перед третьими лицами в случае, если станут виновниками ДТП. То есть страховые выплаты положены не им, а пострадавшему.

Данное страхование ОСАГО надо оформлять ежегодно. И если раньше на стоимость помимо объема двигателя авто влияло место расположения МРЭО, в котором зарегистрировано транспортное средство, то с сентября 2021 года — место регистрации владельца. С 6 декабря применяется и коэффициент по возрасту страхователя. Если ему до 25 лет, то полис будет стоить дороже, от 25 до 40 лет — стоимость практически не изменится, а для тех, кому более 40 лет, цена страховки будет самой низкой.

Полис действует на любое лицо, управляющее транспортным средством на законных основаниях, то есть имеющее при себе техпаспорт на данный автомобиль и водительское удостоверение. Просто так проверять наличие полиса полиция не имеет права — только при остановке водителя вследствие несоблюдения им Правил дорожного движения (ПДД). А управление автомобилем без действующего ОСАГО является нарушением ПДД Украины и карается штрафом 425 грн.

Когда вы планируете рассчитать ОСАГО, следует учитывать франшизу — ту сумму, которая не входит в выплаты страховых компаний (СК) по ОСАГО. В зависимости от суммы франшизы или ее отсутствия стоимость страхового полиса ОСАГО увеличивается в пределах 300 грн в год. Но в будущем отсутствие франшизы может избавить от проблем, так как в противном случае эту сумму виновник ДТП выплачивает лично. При отказе потерпевшему придется стребовать ее через суд.

Правила игры: у кого купить полис ОСАГО

Сегодня на страховом рынке Украины насчитываются 42 компании, которые входят в единое объединение страховщиков — Моторное (транспортное) страховое бюро Украины (МТСБУ), в просторечии — Моторка. Она следит за выполнением страховых обязательств игроками страхового рынка. А потому членство страховщиков в Моторке — обязательное условие осуществления деятельности по ОСАГО в нашей стране. Также СК должна иметь лицензию на осуществление данного вида страхования. Список компаний и оценку их деятельности можно посмотреть на сайте бюро. Именно оно гарантирует, что пострадавший в результате ДТП сможет получить страховую выплату по ОСАГО.

Одно только наличие полиса ОСАГО, даже приобретенного в самой надежной страховой компании, не избавляет виновника ДТП от финансовых затрат

При исключении или выходе компании из членства в Моторке она уже не имеет права вести деятельность по страхованию ОСАГО, но продолжает нести обязательства по полисам, заключенным ранее. Приобрести электронный полис вышедшей из Моторки компании нельзя, так как все они фиксируются в МТСБУ. А вот "бумажный" теоретически можно. Чтобы не сделать этого по ошибке, при приобретении полиса следует удостовериться, что выбранная СК состоит в МТСБУ.

Если налицо признаки ненадежной страховой компании: это проблема?

На сайте МТСБУ можно составить для себя рейтинг страховых компаний по ОСАГО. Но как получить выплату по ОСАГО после ДТП, если виновник ДТП приобрел страховой полис ОСАГО подобной ненадежной страховой компании "чисто для полиции" или вообще его не имеет? За это его оштрафуют, а страховое возмещение в течение полугода после подачи заявления и всех необходимых документов пострадавшему выплатит МТСБУ. Последнее затем подаст регрессивный иск и взыщет эту сумму с виновника ДТП или его страховой компании. В обратной ситуации, при отсутствии полиса ОСАГО у пострадавшего, он будет оштрафован, но получит при этом страховую выплату по ОСАГО от страховой компании виновника или МТСБУ.

Не будет проблемы с ОСАГО и в том случае, если виновник ДТП находился в состоянии наркотического или алкогольного опьянения или к происшествию привели его возраст, здоровье либо техническое состояние транспортного средства, пострадавший получит выплату, предусмотренную по ОСАГО, ДГО или прямому урегулированию. После страховая компания или Моторка примут решение о взыскании этого платежа с виновника.

Порой Моторка выплачивает страховое возмещение даже лучше, чем некоторые страховые компании. Но использует те же методы расчета страхового возмещения. Очень часто его недостаточно для покрытия последствий ДТП. Впрочем, страховщики предлагают официальные варианты увеличения страховой суммы.

Страховка ОСАГО 2021: дополнительные опции

Сам по себе полис ОСАГО, даже приобретенный в самой надежной страховой компании, не избавляет виновника ДТП от финансовых затрат. Предусмотренное законом максимальное стандартное страховое возмещение по одному потерпевшему, если пострадало несколько машин (не более пяти), по имуществу составляет 130 тыс. грн, а максимальное стандартное страховое возмещение по вреду, нанесенному жизни и здоровью человека, — 260 тыс. грн на одного потерпевшего, независимо от их количества.

Просто так полиция не имеет права проверять наличие полиса ОСАГО, а только при остановке водителя вследствие несоблюдения им ПДД

Многие автовладельцы ошибочно полагают, что этих сумм будет достаточно, чтобы покрыть затраты потерпевшего на ремонт. Но при нынешних ценах на запчасти и работу, а также обилии дорогущих авто на дороге это далеко не так. Недостающую часть потерпевший будет вправе стребовать с виновника. В случае ДТП с дорогим авто эта часть может быть очень большой. Как минимизировать подобные риски?

Для этого страховые компании предлагают такую опцию, как отдельный договор расширения Добровольной гражданской ответственности (ДГО). Он позволяет за небольшую доплату увеличить страховую сумму на 100, 300, 500 тыс. грн или до 1,5 млн грн. Уже эта сумма может реально помочь рассчитаться с потерпевшим.

Но разве не может полис ОСАГО не только выступать гарантом перед третьими лицами, а и защищать своего владельца? И можно ли он получить выплату по ОСАГО, если окажется потерпевшим в ДТП? Можно!

Прямое урегулирование: можно ли получить выплату по ОСАГО от "своей" СК?

Суть прямого урегулирования состоит в том, что пострадавшему в ДТП страховую выплату по ОСАГО обеспечивает его же страховая компания, что значительно сокращает время получения компенсации. Кроме того, потерпевший волен решать, что ему выгоднее: чтобы заплатила "своя" СК или СК виновника. Но для принятия этого решения лучше проконсультироваться у своего страхового представителя.

Выплата от "своей" страховой компании возможна только в том случае, если СК виновника — тоже участник соглашения по прямому урегулированию. На сегодня таких есть только 12 из 42 страховых компаний, работающих на рынке Украины.

ВажноВ качестве альтернативы можно приобрести платный договор добровольного прямого урегулирования. В различных компаниях он может называться по-разному: "Комфортное урегулирование", "Супергражданка", "Автогражданка наоборот" и т. п.

Так как это договор добровольного страхования, то и стоимость такого продукта в разных компаниях отличается, но она примерно равняется стоимости полиса ОСАГО. Купив отдельный договор по прямому урегулированию, потерпевший в ДТП вправе рассчитывать на получение выплат от "своей" СК, даже если СК виновника не участник соглашения или у виновника вообще нет полиса ОСАГО. Но сам виновник должен быть обязательно. Если он удрал, то найти его — задача пострадавшей стороны. При его отсутствии, где бы и как бы ни пострадало транспортное средство, страховую сумму не выплатят.

Как получить выплату по ОСАГО по европротоколу

Виновник должен быть признан и при составлении европротокола. Эта форма уведомления страховщика о дорожно-транспортном происшествии позволяет оформить ДТП без вызова полиции. Специальный бланк можно заполнить на месте происшествия (он прилагается к полису ОСАГО) или на сайте МТСБУ.

Сегодня на страховом рынке Украины насчитываются 42 компании, которые входят в единое объединение страховщиков — Моторное (транспортное) страховое бюро Украины (МТСБУ), в простонародье — Моторка

Оформление европротокола ОСАГО на сайте МТСБУ упрощает получение выплаты, если заявление о возмещении ущерба подано в этот орган. Европротокол в любом случае существенно облегчает получение выплаты, так как одна из сторон признала вину.

Главное, помнить, что обязательное условие — наличие действующих полисов ОСАГО у всех участников ДТП и сумма ущерба не выше 50 тыс. грн. Определяется она при оформлении европротокола участниками на месте ДТП.

Если в будущем стоимость ремонта окажется больше, получить разницу от страховой компании виновника или от него самого, так и от своей СК (при прямом урегулировании) уже нельзя.

Амортизация ТС: как получить выплату по ОСАГО после ДТП с учетом износа авто

Неважно, стандартные ли полисы ОСАГО у участников ДТП, есть ли у виновника ДГО, а у пострадавшего — договор прямого урегулирования, при оценке ущерба в любом случае учитывается возраст авто пострадавшего.

Если он превышает семь лет для авто иностранного производства или пять — для отечественных автомобилей и произведенных в странах СНГ, а также для всех авто при двойном перепробеге от нормативного и возрасте более 12 лет износ считается 70%-ным.

Ошибки и неточности при заполнении Европротокола не служат поводом для отказа в страховой выплате

В каждой СК свои условия амортизации. Ориентировочно износ при прямом урегулировании составляет:

- 44% — для авто четырех полных лет с даты выпуска;

- 52% — для авто пяти полных лет с даты выпуска;

- 60% — для авто шести полных лет с даты выпуска;

- 68% — для авто семи полных лет с даты выпуска;

- 70% — для авто восьми и более полных лет с даты выпуска.

Но даже на свежем по годам автомобиле износ принимается во внимание, если обнаружены более ранние повреждения. В этом случае учитывается средняя рыночная стоимость в регионе на аналогичную запасную часть. Стоимость же работ и материалов принимается во внимание средняя по региону.

Так как обычно выплаты страховых компаний по ОСАГО покрывают до 30% стоимости запасных частей, остальную сумму потерпевший вправе самостоятельно (без помощи страховой компании) взыскивать с виновника. Если же от его действий пострадал дорогой элитный или редкий автомобиль, то его владелец имеет право подать в суд на виновника для возмещения ущерба.

ВажноНо и пострадавший вряд ли сможет под шумок починить агрегаты или привести в порядок элементы, которые повреждены ранее и не отремонтированы. Например, если бампер был поцарапан с одной стороны, а затем его поцарапали с другой, то страховая компания не оплатит покраску. В лучшем случае — компромиссно, 50%. Но если во втором ДТП поцарапанный ранее бампер разбили, то СК оплатит восстановление или замену, но не покраску.

Касательно подбора запасных частей, можно купить на разборке деталь и тогда вписаться в сумму выплаты. Но если принятые во внимание экспертами детали, узлы или агрегаты невозможно поставить вместо оригинальных, то страховая компания компенсирует повышение стоимости запасных частей.

Амортизация авто учитывается и в варианте, когда оба участника ДТП признаны виновными. В этом случае каждая СК выплачивает 50% ущерба противоположной стороне. Когда у одного из участников отсутствует полис ОСАГО, то за него платит МТСБУ, а затем взимает с него эту сумму в судебном порядке.

Кому заплатят по ОСАГО?

Если выплаты по ОСАГО производится на СТО, где ремонтируется машина пострадавшего, то учитывается ее юридическая форма регистрации. Если станция работает с НДС, то его сумма будет учтена. Если это ФЛП на едином налоге, то выплату произведут за вычетом налога.

Также НДС не будет перечислен в случае выплаты страхового возмещения на банковскую карту потерпевшего. Правда, если после устранения последствий ДТП он предоставит документы, подтверждающие, что ремонт производился на СТО, работающей с НДС, этот налог ему компенсируют. Но сумма выплаты страхового возмещения все равно не будет превышать предусмотренную в конкретном случае.

Для безопасности движения, особенно в зимний период, очень важно правильно выбрать и вовремя поменять шины. Ранее Фокус опубликовал результаты сравнительного теста зимних шин для SUV, которые можно купить в Украине. А также рассказал о цене безопасности — когда следует менять шины, за сколько можно переобуться в Киеве и как правильно хранить летние шины зимой.