Обратная сторона сильной гривны. Как спасти украинское промышленное производство

В Украине падает промышленное производство. Виной всему укрепление гривни, высокая учетная ставка и негативная мировая конъюнктура. Восстановить производство можно, но государство не спешит этого делать.

Отдел крупного супермаркета. Полки ломятся от продукции польских и немецких сыроделов. На их фоне украинский товар смотрится скромно. Берут преимущественно импорт — не потому, что он лучше, а потому, что дешевле. Похожая ситуация и с другой молочкой: к примеру, в январе этого года немецкое сливочное масло, сделанное по заказу одного из ретейлеров, с учетом акционной скидки продавали дешевле, чем украинское. А одежда и обувь наших производителей зачастую и вовсе проигрывают ценовую конкуренцию с импортным ширпотребом.

Мы отчасти вернулись во времена "доллара по 8", когда было сложно найти и качественные украинские продукты, и ширпотреб. Дотации наших фермеров несопоставимы с европейскими, а глобальные производители одежды выигрывали за счет масштабирования производства. Обвал курса гривни в 2015-м поверг экономику в шок, но дал шанс локальным производителям: в супермаркетах появились вкусные и доступные украинские деликатесы и вина, как на дрожжах стали расти одежные и обувные мастерские. Части из них за пять лет удалось вырасти в крупные компании. Сейчас украинский легпром оказался под угрозой.

Хороший год для потребителей

Официальная статистика уже уловила изменение тенденций в рознице. По итогам 2019 года рост потребительских цен в Украине замедлился до 4,1% — после 9,8% в 2018-м. Более того, в декабре, в сравнении с предыдущим месяцем, цены снизились на 0,2%. Такая динамика никак не характерна для последнего месяца года, когда обычно наблюдается сезонное подорожание продовольствия из-за праздничных наценок ретейлеров.

Отчасти на аномальную статистику повлияло снижение стоимости природного газа для населения, по сравнению с декабрем 2018 года, на 28,7%, до 5,1 тыс. грн, а также автомобильного топлива — на 8,2% (для бензина А-95 — до 27,2 грн/л).

Цены на продовольствие, которые долгое время словно "не замечали" укрепления гривни, тоже порадовали покупателей. Например, по данным Госстата, фрукты в течение декабря упали в цене на 1,2%, рыба — на 0,7%, макаронные изделия — на 0,5%, мясо — на 0,4%.

Выходит, что привычное ощущение постоянного подорожания жизни уже не так угнетает украинских граждан. К тому же благодаря росту доходов в нацвалюте, которая за год укрепилась на 14,5%, поездки за рубеж для украинцев стали доступнее, о чем свидетельствует опустевший на праздники Киев.

Власть радуется позитивным тенденциям. Кроме замедления инфляции и укрепления нацвалюты среди прочих успехов называют: рост ВВП Украины, который, по предварительным оценкам, составит не менее 3,5% (номинальный ВВП — свыше 4 трлн грн); снижение уровня госдолга по отношению к ВВП до 45% (годом ранее — 60,9%); увеличение золотовалютных резервов НБУ почти на 18%, до $25,3 млрд; рекордный урожай зерновых около 74,3 млн т, что на 5,7% больше, чем в прошлом году, и др.

"Низкая и стабильная инфляция в долгосрочном периоде — для экономики большое благо, но слишком резкие скачки курса создают проблемы", — заключает Мария Репко, заместитель директора Центра экономической стратегии (ЦЭС). По мнению собеседницы Фокуса, укрепление гривни плохо отражается и на экспорте, и на товарах внутреннего потребления, которые можно заменить импортными. Удар ощущает внутренний производитель, тогда как импортеры могут подсчитывать сверхприбыли.

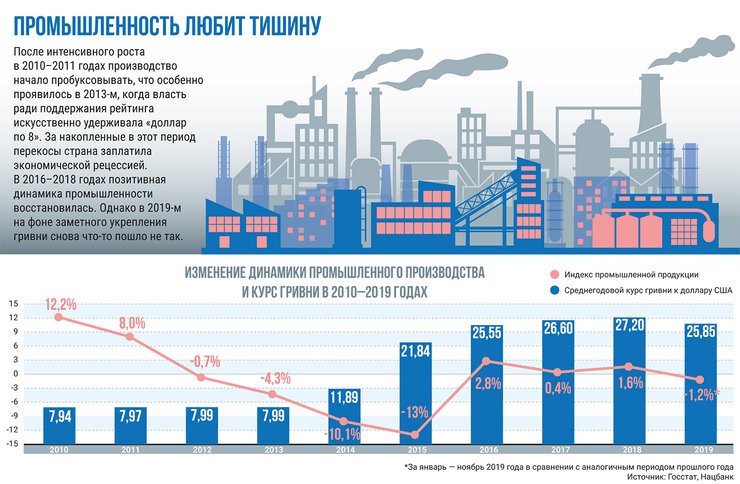

Тревожным сигналом того, что в стране на фоне макроэкономической стабилизации что-то пошло не так, стало падение промышленного производства на 8,3% (декабрь 2019 года к декабрю 2018-го).

Еще одним неприятным моментом остается характерное для Украины отрицательное сальдо внешнеэкономической торговли товарами, которое по итогам трех кварталов 2019 года составило $9,8 млрд. Позитивный баланс услуг в $1,2 млрд не в состоянии радикально улучшить ситуацию. Для ощутимого эффекта потенциал экспортно ориентированного программирования и других услуг с высокой добавленной стоимостью должен вырасти в разы.

Нивелировать негативный торговый баланс могли бы прямые иностранные инвестиции. Но их чистый приток за первые три квартала 2019 года составил только около $1,7 млрд. В таких условиях свести баланс без дефицита государству удалось преимущественно благодаря размещению облигаций внутреннего госзайма (ОВГЗ).

Несогласные с курсом гривны

Укрепление гривни и, соответственно, замедление инфляции в Украине произошли за счет притока валюты от нерезидентов, активно скупающих ОВГЗ. Спекулянтов привлекала высокая доходность, в начале прошлого года достигавшая 18–19% годовых. Например, 26 февраля 2019 года Минфин, в частности, разместил ОВГЗ со сроком обращения 161 день под 19% годовых, 336 дней — под 18,5%, 693 дня — под 18%. В результате за год доля иностранного капитала в украинских ОВГЗ возросла с 1% до 14% (более 110 млрд грн в денежном выражении).

ДОВОЕВАЛИСЬ. Из-за торговых войн Китая и США рулонная сталь, используемая в производстве автомобилей, в ноябре 2019-го подешевела до трехлетнего минимума, или на 16%, в сравнении с наивысшими показателями года

Удерживать доходность ОВГЗ на привлекательном уровне на протяжении года помогала жесткая монетарная политика Нацбанка: до конца апреля 2019-го учетная ставка составляла 18%. Именно от этого главного для финансового рынка страны показателя отталкивается Министерство финансов Украины, устанавливая ставки по ОВГЗ в нацвалюте.

В течение года регулятор несколько раз осторожно снижал учетную ставку — не более чем на 0,5–1 процентных пункта. Минфин двигался параллельным курсом, аналогичным образом слегка урезая доходность новых выпусков ОВГЗ.

Но даже после "революционного" снижения учетной ставки сразу на два процентных пункта в декабре 2019 года — до 13,5% — этот показатель остается все еще очень высоким в сравнении с достигнутым уровнем инфляции 4,1%. Благодаря такому отставанию учетной ставки от инфляции украинские ОВГЗ продолжают привлекать нерезидентов высокой доходностью.

Как ни парадоксально, когда осенью 2019 года курс гривни в обменных пунктах стремился к отметке 23 UAH/USD, у здания Нацбанка в Киеве снова начали собираться недовольные. Но если в период управления НБУ Валерией Гонтаревой манифестанты негодовали из-за "преступного" обесценивания гривни, то от ее преемника Якова Смолия протестующие работники металлургических заводов среди прочего потребовали вернуть курс нацвалюты к отметке 27 UAH/USD.

В Нацбанке ответственность за организацию бесчинств возле их офиса возложили на экс-владельцев ПриватБанка, которые теперь пытаются оспорить его национализацию и заинтересованы в подрыве независимости НБУ. В этом контексте любую критику Нацбанка можно легко списать на пособничество олигархам. Однако у реализованной регулятором политики "дорогих" денег действительно можно увидеть темную сторону. По мнению Олега Пендзина, исполнительного директора Экономического дискуссионного клуба, падение промышленности напрямую связано с монетарной политикой НБУ. Чем крепче становится гривня, тем выше затраты на производство, оцененные в долларах, и ниже конкурентоспособность.

Очевидно, что больше всего пострадали экспортеры. "100 млрд грн недополученных доходов — цена укрепления гривни на 15% с начала года", — прокомментировал ситуацию в на своей странице в Facebook Игорь Гуменной, основатель компании UBC Group. Его предприятие, на котором работает около 5,5 тыс. человек, производит и экспортирует холодильную технику. "Ревальвация для нас — прямой убыток. Покупаем комплектацию по одной цене, а если нам платят, когда гривня выросла на 15%, то это прямой минус: неполученный доход и неуплаченные с этого дохода налоги", — отмечает Гуменной. Притом бизнесмен указывает на дороговизну кредитов под 16% годовых, что опять-таки стало следствием удержания НБУ высокой учетной ставки.

В предчувствии экономического кризиса

Справедливости ради отметим, что на падение показателей промышленного производства повлияла не только монетарная политика Нацбанка. Среди негативных факторов эксперты называют и плохую конъюнктуру. По мнению Дмитрия Чурина, главы аналитического департамента инвестиционной компании Eavex Capital, становится очевидным тренд на уменьшение спроса на металлургическую продукцию на глобальных рынках.

Так, в ассоциации World Steel в 2019 году ожидали падения спроса на сталь в пяти из восьми регионов мира. В частности, в Евросоюзе падение должно было составить 1,2%, до 166,8 млн т, в Турции — 12,1%, до 32,9 млн т. Из-за торговых войн США и Китая рулонная сталь, которая используется в производстве автомобилей, в ноябре 2019-го подешевела до трехлетнего минимума, или на 16%, в сравнении с наивысшими показателями года.

Из-за негативных тенденций, по предварительным оценкам ассоциации "Укрметаллургпром", в 2019 году производство стали в Украине снизилось до 20,5 млн т (-2,8% к 2018 году), чугуна — до 20 млн т (-2,7%), проката — до 18 млн т (-2%).

Олег Гетман, координатор "Экономической экспертной платформы", отмечает, что спад промышленного производства сейчас наблюдается во многих странах и в этом Украина соответствует мировому тренду.

В целом среди экспертов уже не первый год бытует мнение о приближении очередного глобального экономического кризиса, который может быть вызван накоплением мировых долгов, обострением торгового, валютного и технологического противостояния между США и Китаем, вероятным "пожаром" на Ближнем Востоке и т. п. В условиях кризиса проблемы слабой украинской экономики только усиливаются и преодолеть падение промышленного производства станет еще сложнее.

Штабная служба

На известие о плачевных результатах промышленного производства министр экономического развития, торговли и сельского хозяйства Украины Тимофей Милованов отреагировал заявлением о начале работы "штаба по текущей ситуации с инфраструктурой, куда войдут представители промышленности, Укрзализныци и портов". Кроме того, министр объявил о разработке 13 направлений — векторов действий, которые вскоре обнародуют. Все это, по его мнению, поможет побороть падение промышленного производства в Украине.

Читайте также: Рост зарплат и снижение тарифов. Что ждать украинцам от экономики в 2020 году

Будут ли привлечены к работе штаба представители НБУ, которые могли бы повлиять на ситуацию изменением монетарной политики, пока неизвестно. Однако Милованов в своей риторике критикует Нацбанк за излишне консервативный уровень учетной ставки и призывает регулятора к ее снижению. В НБУ, похоже, готовы к осторожным шагам навстречу. Глава Нацбанка Яков Смолий в последние дни 2019 года заявил, что учетную ставку 8% можно ожидать уже в 2020 году, тогда как ранее подобное смягчение монетарной политики в Нацбанке планировали только к концу 2021 года.

При целевой инфляции около 5% в год такая учетная ставка будет означать переход от жесткой монетарной политики к нейтральной. Параллельно с динамикой ставки Минфину придется постепенно снижать доходность новых выпусков ОВГЗ, из-за чего зарубежные спекулянты начнут терять интерес к украинским бумагам. Вслед за этим можно ожидать некоторую коррекцию курса гривни в сторону ослабления. Ведь предложение валюты может уменьшиться.

Помогут ли такие изменения в монетарной политике украинским производителям — вопрос открытый. С одной стороны, у предприятий появится надежда на более доступные кредиты. Виктор Шулик, директор департамента управления проектами рейтингового агентства IBI-Rating, не исключает, что в случае снижения ставок по ОВГЗ кредитование реального сектора снова станет интересным для банков. Ведь пока финансовым учреждениям кредитовать бизнес не особо выгодно, а компаниям неинтересно привлекать ресурсы по цене, которую предлагают банки.

Доступ к недорогому финансированию мог бы стать для украинских производителей мощным стимулом для наращивания оборотов. Но, как отмечает Мария Репко, снижение процентной ставки удешевило бы кредиты, если бы хорошо работал "передаточный механизм", который в Украине "поскрипывает" из-за проблемы плохих долгов и защиты прав кредиторов. Иными словами, в ситуации, когда кредитор не может рассчитывать на защиту своих интересов и отсутствие манипуляций в суде, вряд ли он станет массово раздавать дешевые кредиты, даже если учетная ставка будет ниже 8%.

Анна Деревянко, исполнительный директор Европейской Бизнес Ассоциации (ЕБА), подчеркивает, что кроме доступного кредитования для стимулирования производства можно задействовать поддержку CAPEX (капитальных расходов на модернизацию или оборудование), компенсацию процентных ставок, льготные условия для ввоза в Украину технологий и оборудования, налоговые стимулы и т. д. Кроме того, Деревянко советует не забывать о базовых составляющих: равных правилах игры на рынке, качественной системе правосудия и правоохранительных органов.

Олег Гетман для поддержки украинской промышленности советует заменить существующий налог на прибыль налогом на выведенный капитал для стимулирования инвестиций и производства, а также радикально снизить нагрузку на фонд оплаты труда, что позволит быстрее поднимать зарплаты и детенизировать сферу занятости. Кроме того, росту будут способствовать открытие рынка сельхозземли, минимизация схем серого импорта, быстрая и прозрачная приватизация госпредприятий.

Реальные перспективы промышленного производства в Украине

Развитие ситуации в промышленном производстве в 2020 году будет зависеть как от мировой конъюнктуры, так и от реализации вышеназванных реформ. Виктор Шулик оптимистичным сценарием считает достижение показателя 2,5–3%, наиболее же реальным — повторение результатов текущего года или спад в пределах 3–5%.

"Есть шанс, что с начала 2020 года динамика промышленного производства улучшится, — продолжает Александр Мартыненко, руководитель подразделения по финансовому анализу группы ICU. — Однако кардинальные положительные изменения маловероятны, и слабый индекс промышленного производства будет одной из причин замедления роста ВВП Украины".

Если в 2020-м рост промышленности не восстановится, негативные тенденции проявятся в сфере занятости. Рост зарплат замедлится или вообще остановится, на предприятиях начнут сокращать персонал. Притом может пострадать не только реальный сектор, но и смежные сферы: торговля, транспорт, строительство, услуги для бизнеса и др.

В подобных условиях Виктор Шулик основной угрозой считает социальный фактор: если градообразующие предприятия начнут массово сокращать сотрудников, внутренняя и внешняя миграция значительно усилится. Тогда бурный экономический рост на 40% за пять лет, о котором мечтают в правительстве, окажется не более чем утопией, равно как и улучшение демографической ситуации в Украине.

В любом случае вырулить на продаже дорогих ОВГЗ, как было в прошлом году, в 2020-м государству уже вряд ли удастся. Можно, конечно, сделать ставку на поступления от продажи сельхозземель и попробовать переключить на этот рынок интерес инвесторов, но и такой ресурс вскоре закончится.