Європейській пенсії - бути чи не бути в Україні?

Питання пенсії мало хвилюють молодь та більше хвилює старше покоління, але чи не варто задуматись про пенсію ще з молодості? Адже саме поки ти працюєш — ти можеш накопичити на достойне майбутнє та забезпечити собі старість.

Багато українців, особливо після відвідин закордонних країн, говорять про європейські пенсії, де старші люди, можуть собі дозволити подорожувати, каву з круасаном та шопінг. Чому ж у нас все так погано?

Пенсійна система в Україні

У європейських країнах працює не лише одна вітка пенсійної системи, солідарна (як в Україні), а всі три вітки. Тобто, перша вітка — солідарна — з податків працюючої молоді оплачується пенсія старшим. Друга вітка — недержавна накопичувальна загальнообов’язкова, де у всіх робітників певний % від заробітної плати та від податку роботодавця накопичується на особистий пенсійний рахунок громадянина. Третя вітка — недержавна накопичувальна добровільна, де кожен для себе обирає чи накопичувати чи ні (але у більшості країн всі розпочинають накопичувати з початком трудового стажу). Суму, період, фонд тощо — обирає людина сама. Детальніше про пенсійну систему в Україні.

В Україні основним джерелом пенсії для більшості громадян є солідарна система. Нинішнє становище із солідарною системою є невтішним, що позначається, в першу чергу, на пенсіях, що отримуються від держави – вони мізерні. Тому потрібно задуматись уже про пенсію та накопичувати самостійно. Як це зробити — про це поговоримо далі.

Накопичуй раніше — отримуй виплати більші

Накопичити на особисту пенсію — можна. Головне підібрати комфортний для внесків інструмент та умови. Один із таких варіантів — це недержавні пенсійні фонди.

"Недержавне пенсійне забезпечення – це накопичення на добровільній або загальнообов’язковій основі особистої пенсії в недержавних компаніях: недержавних пенсійних фондах, страхових компаніям тощо."

Накопичувати можна з початку трудового стажу, робити внески, отримувати пенсію та інвестиційний дохід. Звучить непогано?

Накопичення пенсії у НПФ просте та виглядає наступним чином.

- Громадянин укладає пенсійний контракт.

- Згідно контракту громадянин здійснює внески на індивідуальний пенсійний рахунок. Немає жодних штрафів та санкцій за припинення сплат згідно пенсійного контракту – тобто маєш змогу та бажання – сплачуєш пенсійні внески, не маєш – не сплачуєш. Відновити сплату внесків можна в будь-який момент.

- Контроль накопичень на пенсію здійснюється он-лайн через власний кабінет та через щорічні звіти НПФ про стан пенсійного рахунку.

- Для отримання доходу та захисту коштів від інфляції внески інвестуються професійною компанією з управління активами (КУА).

- По досягненню пенсійного віку громадянин отримує недержавну пенсію відповідно до пенсійного контракту. І навіть у період виплат пенсії кошти інвестуються та примножуються.

Вигоди для бізнесу та працівників

Схема накопичення у НПФ для працівників та роботодавців взаємовигідна — одна сторона отримує пенсію, інша знижку на податок.

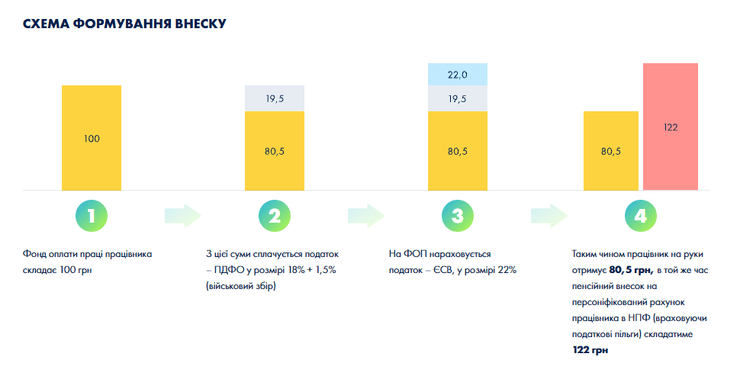

Приклад формування внеску:

Для працівників

Працівник отримує фіксовану суму коштів на свій персональний пенсійний рахунок від заробітної плати, ця сума не оподатковується.

Схема співпраці для працівників: Укласти договір з НПФ — Написати заяву роботодавцю — отримувати внески від роботодавця.

Для роботодавців

Для роботодавців держава визначила вигідні пільги, такі як:

1. Відміна ЄСВ – відповідно до (ПКУ, ст. 141.6.2) внески не відносяться до фонду оплати праці

2. Немає військового збору та ПДФО – згідно (ПКУ, ст. 164.2.16), якщо внески за місяць не перевищують 15% зарплати працівника та 2,5 мінімальної зарплати

3. Внески відносяться до витрат підприємства

Схема співпраці для роботодавців.

Для укладення корпоративного пенсійного контракту необхідно надати лише певний перелік документів – підготовку здійснять спеціалісти НПФ:

1. Витяг ЄРДПОУ

2. Копія протоколу/наказу про призначення керівника та бухгалтера, копії їх паспортів

3. Банківські реквізити та інформація про систему оподаткування (вільна форма листа з підписом керівника)

4. Список працівників з копіями паспортів та ІПН

Ваша пенсія може залежати від вас

Сподіватися на державну пенсію та солідарну систему не варто, про це говорять і Міністри, і статистика. Потрібно задумуватись над власним пенсійним забезпеченням ще з молоду та планувати свої майбутні виплати. І це потрібно не лише для, як максимум, не зраджування звичкам, стилю, подорожам та відпочинку, але і для того, щоб, як мінімум, для гідного життя на пенсії.

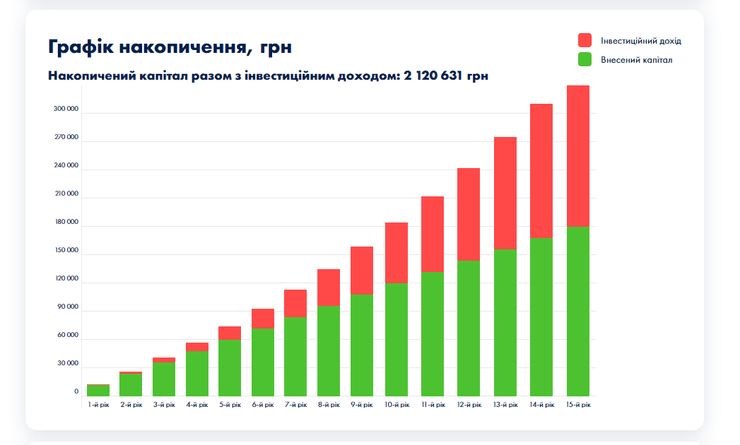

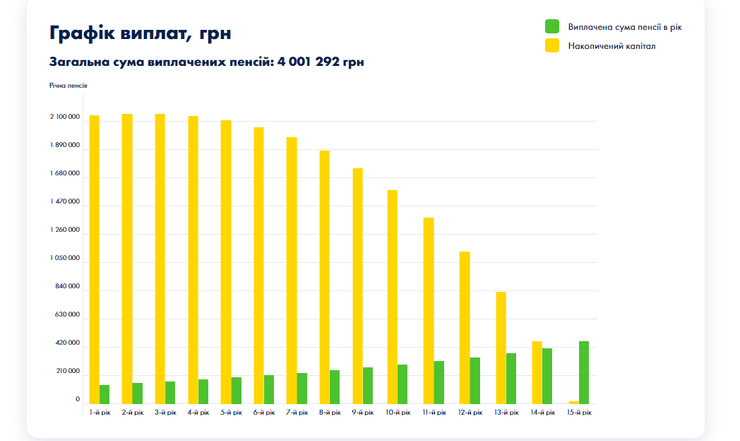

Кожен може прорахувати свою бажану пенсію на калькуляторі у недержавного пенсійного фонду, ось для прикладу калькулятор недержавної пенсії фонду "Фонд пенсійних заощаджень" від фінансової групи TAS.

Тут ви можете прорахувати свої виплати від внесків та від бажаної пенсії. На графіках ви побачите ваш план накопичення та виплат.

Ви можете підібрати максимально зручний для вас план накопичення, зупиняти виплати, збільшувати чи зменшувати їх. Немає штрафів, санкцій чи інших правил порушення.

Всі умови накопичення прописуються у договорі який ви укладаєте з недержавним фондом.

Як вибрати та контролювати фонд?

Фонд потрібно оцінювати комплексно. Звичайно повинні бути ліцензія, реєстрація, рада Фонду. Один із найпростіших знань про Фонд — це засновник. По засновнику можна оцінити наскільки для власника напрямок пенсійного забезпечення є стратегічним. Саме знання про засновника та термін роботи Фонду на ринку покажуть ступінь досвіду роботи з фінансами та напряму впливають на репутацію Фонду на ринку.

Але важливі і показники:

● як довго працює Фонд

● скільки учасників у Фонді

● кількість активів

● динаміка інвестиційного доходу — її потрібно порівнювати з іншими інструментами за цей період

● кількість виплат

Чим вищі показники у комплексі оцінки та аналізу діяльності Фонду, тим надійнішим вважається Фонд. Показники можна проаналізувати або на сайті недержавного фонду або на сайті Адміністратора недержавного фонду.

Кожен в першу чергу повинен брати відповідальність за своє життя індивідуально, адже пенсійний вік прийде до кожного і який він буде у вас — залежить тільки від кожного із вас особисто. Тому не зволікайте з накопиченнями та подумайте про свою найдовшу відпустку у житті уже зараз!